Je vais partager cette semaine quelque chose que j’aurai voulu poster plus tôt mais qui nécessitait malheureusement de passer un petit moment sous excel (et réunir la motivation nécessaire m’a pris plus de temps que prévu, j’espère que vous me pardonnerez!). Vous l’aurez probablement déjà deviné grâce à mon titre plein de mystère, il s’agit de la performance de mon portefeuille boursier.

Les semaines précédentes j’expliquais qu’acheter des actions très spéculatives et acheter des actions à haut rendement étaient deux stratégies populaires dans le monde de la bourse qui s’avèrent en réalité être dangereuses pour vos finances. Mais la critique étant aisée et l’art difficile, il serait indélicat de m’en tenir à cela sans pour autant proposer une meilleure alternative.

Comme vous le savez si vous me lisez régulièrement je recommande souvent de privilégier la qualité des sociétés et la soutenabilité de leur dividende. Je recommande aussi d’éviter l’innovation et de s’en tenir à des actions disposant d’un avantage durable sur leur marché et répondant à des critères de qualités spécifiques. Bref globalement je recommande des actions ennuyeuses (mais plus sures!).

Quoiqu’il en soit, après m’avoir lu radoter à ce sujet durant des posts et des posts, vous vous posez peut être une question tout à fait légitime.

« D’accord mais est-ce que ça marche? »

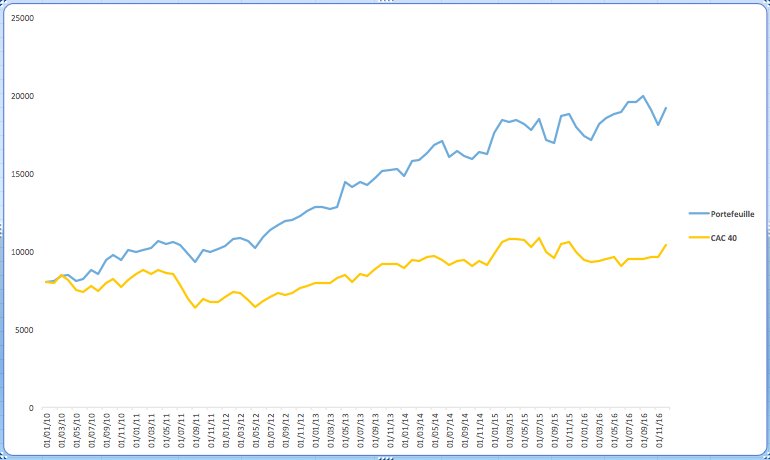

J’ai donc réalisé un graphique reprenant la performance de mon portefeuille boursier européen et le comparant à la performance de l’indice CAC 40 sur la même période.

Sans plus attendre voici ce graphique :

Performance du portefeuille

Je tiens à préciser que ce portefeuille est composé exclusivement d’actions françaises et européennes à dividendes croissants (je ne triche pas en incluant des actions américaines dans le mix, car cela ferait perdre du sens à la comparaison avec un indice européen du fait de leur performance supérieure (ainsi que celle du dollar) sur la période donnée). On est donc bien sur du 100% Euros.

Je précise également que ce graphique est réalisé en prenant la performance totale du portefeuille, c’est à dire les gains en capital + les dividendes de manière à donner une vision non biaisée de la performance totale.

Comme vous pouvez le voir c’est une méthode qui a fait considérablement mieux que l’indice CAC 40.

Le portefeuille a plus que doublé le capital initial investi en dépassant les 100% de performance en 6 ans ce qui est non négligeable. Mais sa vraie force ne réside pas tant dans sa performance totale que dans son rendement.

Rendement du portefeuille

Comme nous l’avons évoqué la semaine dernière, toute la difficulté en bourse est d’arriver à avoir des hauts rendements versés sous forme de dividendes SANS augmenter son niveau de risque et SANS investir dans des sociétés pourries qui paient trop car elles sont en semi faillite. Il faut arriver à concilier gains en capital et rendement.

La solution pour y parvenir c’est de profiter de l’effet d’augmentation du dividende propre aux actions à dividendes croissants (que j’ai longuement détaillé dans l’article éponyme).

Grâce à ce mécanisme, le portefeuille paie aujourd’hui 9.4% de rendement sur les 8000 euros investis en 2010. 9.4% chaque année en dividendes, qui deviendront 10% l’an prochain, puis 11% et ainsi de suite, grâce à leur augmentation régulière.

Attention toutefois, si vous achetez ce portefeuille aujourd’hui il ne vous paiera pas 9%, le rendement élevé est du à la hausse graduelle du rendement dans le temps (phénomène expliqué dans l’article sur les actions de rendement). En achetant ces sociétés en 2010, leur rendement oscillait entre 3 et 5% pour la plupart, puis il a augmenté chaque année jusqu’à atteindre ces 9.4% aujourd’hui. Ce n’est donc pas une méthode miraculeuse pour devenir riche en quelques jours ; et laisser le temps à ses dividendes de grossir implique de faire preuve de patience et de self control pour ne pas vendre ses titres sur un coup de tête durant les périodes où la bourse chute (ce qui arrivera nécessairement à un moment si vous investissez à long terme).

Il faut savoir aussi que je n’achète pas juste un panier « au hasard » d’actions a dividendes croissants pour obtenir ce genre de performance mais que j’y ajoute beaucoup d’autres critères qu’il serait bien trop long et fastidieux de détailler dans un simple post (suite à des demandes par mail, je travaille néanmoins sur la finalisation d’une formation vidéo complète expliquant l’ensemble du processus en détails, si vous êtes inscrit sur ma mailing list et que cela vous intéresse surveillez votre boite la semaine prochaine!).

Quoiqu’il en soit le moteur principal de la performance du portefeuille réside ni plus ni moins que dans les points que j’ai déjà évoqué à plusieurs reprises : croissance du dividende, société de qualité, prix raisonnable, rendement raisonnable.

A mon sens il s’agit là de la meilleure méthode disponible pour un investisseur qui souhaiterait se constituer des revenus passifs avec la bourse tout en minimisant ses risques et en maximisant son rendement, car c’est la seule qui permette de concilier de bons rendements avec des gains en capital et de profiter de l’effet de double composition des intérêts (réinvestissement des intérêts + croissance annuelle de leur taux).

J’espère que cet article vous aura intéressé et saura vous convaincre qu’il n’y a pas besoin de prendre des risques excessifs pour avoir de bons rendements en bourse, et également que cela vaut encore le coup de prendre le temps de sélectionner des titres de qualité (pour ceux qui ont le temps, la motivation et la patience d’acquérir les compétences nécessaires) plutôt que d’acheter simplement un indice boursier, car le différentiel de gains (et de rendement) peut devenir assez colossal avec le temps.

Ne serait-il pas plus pertinent d’utiliser le CAC 40 dividendes réinvestit comme référence?

J’avoue avoir pris les seules données pour lesquelles yahoo finance avait un historique suffisamment long sur le CAC (celles de l’indice « officiel » donc tel qu’il côte sur la bourse de Paris), dans tous les cas la perf totale (et le rendement) du portefeuille sont bien au dessus de l’indice

Avez-vous pris l’indice avec ou sans dividende pour la comparaison ? car l’indice CAC40 comme vous l’expliquez dans un article ne tiens pas compte du dividende, a l’inverse de nos compagnons outre Atlantique.

Bonjour Prt, c’est exact pour le calcul de l’indice!

Comme dit ci-dessus, j’ai pris les données de yahoo finance avec le plus long historique pour faire le test.

Dans tous les cas même si il y avait un écart de quelques pourcents par an sur les données du CAC le portefeuille sortirait largement au dessus niveau perf! (il faudrait que je récupère l’accès à un bloomberg pour pouvoir faire des backtests plus simplement : avec yahoo finance, c’est un peu la galère)