Suite à l’article sur le portefeuille permanent, on m’a demandé si il était possible de construire un portefeuille de ce type en utilisant uniquement des instruments financiers européens, ce qui est une question très intéressante. En effet, le concept de portefeuille permanent étant né aux Etats-Unis, il implique d’utiliser uniquement des instruments américains libellés en dollars, un investisseur européen qui répliquerait cette allocation se retrouverait alors avec un portefeuille solide, mais exposé au risque de change. En plus de cela, certaines enveloppes fiscales ne permettent pas nécessairement de rentrer en portefeuille des trackers américains. Dans cet article, nous allons donc voir si il est possible de construire un portefeuille permanent européen à 100% et voir quelle aurait été sa performance. Ceci sera également un bon test pour voir si le concept de portefeuille permanent fonctionne dans d’autres économies que celle des Etats-Unis.

Table of Contents

La performance d’un portefeuille permanent européen

Tout d’abord, observons si l’allocation du portefeuille permanent original fonctionne aussi bien en Europe qu’aux Etats-Unis. Si l’allocation est réellement robuste, elle devrait pouvoir fonctionner dans tous types d’économies indifféremment de la devise.

Pour rappel, le portefeuille permanent original est composé des actifs suivants :

- 25% de bons du trésor américains de longue échéance

- 25% de bons du trésor américains de courte échéance

- 25% d’actions américaines diversifiées (indice S&P 500)

- 25% d’or

Trouver des équivalents européens

Si nous voulons construire un portefeuille permanent européen, nous devons donc trouver l’équivalent européen de chacun des actifs ci-dessus. Il existe probablement plusieurs manières de faire cela, personnellement j’ai fais les choix suivants :

- Les bons du trésor américains de longue échéance ont été choisi pour la sécurité de leur émetteur (les Etats-Unis) et leur faible niveau de risque. Le meilleur équivalent européen est à mon sens les bons du trésor à long terme émis par l’Etat Allemand (l’économie la plus solide d’Europe actuellement). J’ai donc utilisé l’indice Iboxx Germany 10+ years pour ce test.

- Les bons du trésor américains de courte échéance seront donc remplacés, suivant la même logique, par des bons du trésor allemands de courte échéance. J’ai utilisé l’indice Iboxx Germany 1-3 years.

- L’indice actions américain S&P 500 doit être remplacé par un indice européen équivalent et très diversifié. J’ai donc choisi l’indice Stoxx 600 europe (qui regroupe les actions de 600 sociétés européennes cotées)

- Pour l’or, j’ai simplement sélectionné le cours de l’once d’or en euros (XAU/EUR, coté en continu sur le marché des changes)

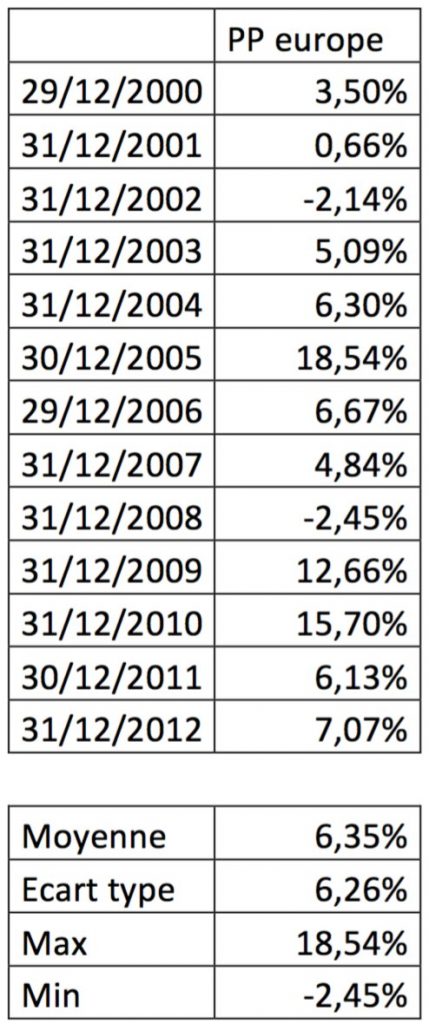

Voici les résultats du test de ce portefeuille sur la période de 2000 à 2012 (le test s’arrête en 2012 car c’est une simulation que j’avais réalisé il y a quelques années) :

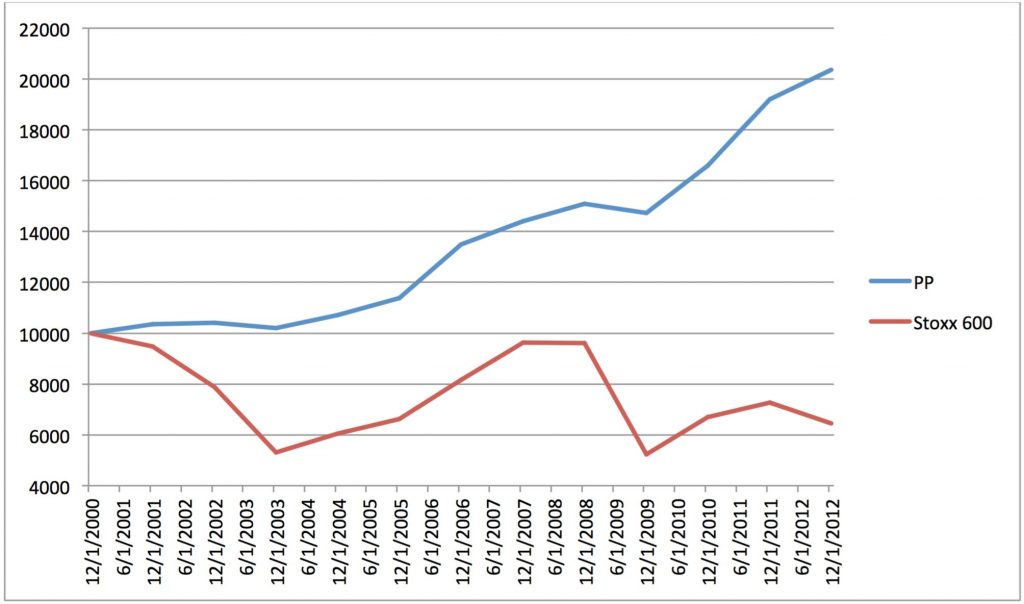

Et voici la courbe de croissance de 10 000 euros investis dans le Portefeuille Permanent Europe comparé à l’indice Stoxx 600 Europe sur cette période :

Le test semble donc confirmer la solidité de la stratégie sur cette période : si l’on conserve les principes originaux, même en changeant les actifs du portefeuille, cela fonctionne.

Comment construire un portefeuille permanent européen avec des ETFs

C’est là que les choses se compliquent. L’offre de trackers en Europe est bien plus restreinte qu’aux Etats-Unis ce qui rend parfois les choses compliquées pour les investisseurs de la zone euro. Voici ce que j’ai pu trouver pour essayer de répliquer au mieux cette allocation (la plupart des trackers que nous utilisons ici sont non PEAbles hélas).

- Bons du trésor de longue échéance : Tracker Iboxx Sovereigns Eurozone 25+ UCITS ETF (ISIN : LU0290357846) . Ce ne sont certes pas des bons du trésor allemands de longue échéance ici, mais je n’ai pas de trouvé de tracker là dessus avec une échéance suffisamment longue. De plus les bons du trésor allemands à 10 ans rapportant un rendement négatif ces derniers temps, je pense qu’il n’est pas plus mal de choisir une alternative. On a ici un panier diversifié d’obligations souveraines européennes échéance 25 ans ou plus.

- Bons du trésor de courte échéance : Je vous recommanderai bien le tracker Iboxx sovereigns Eurozone 1-3 years ici, mais les taux sur cette échéance sont négatifs en ce moment, je conseillerai donc de faire plus simple et de suivre l’allocation initiale d’Harry Browne en conservant tout simplement cette partie du portefeuille en Cash.

- Indice Stoxx 600 Europe : Tracker Ishares Stoxx 600 Europe UCITS ETF (ISIN : DE0002635307)

- Or : Le seul tracker sur l’or libellé en euros et le tracker Gold Bullion Securities (GBS), cependant son sous jacent est l’or en dollars, et il n’est pas éligible au PEA, il présente donc peu d’avantages. Il peut cependant être une bonne alternative si vous n’avez vraiment pas d’autre choix. Pour cette partie du portefeuille, la meilleure solution me semble être de suivre les recommandations initiales de Browne et d’acheter tout simplement une part d’or physique chez votre numismate (pièces ou lingotins).

Observations et remarques sur l’environnement économique européen

Comme nous avons pu le voir, le portefeuille permanent est une stratégie qui semble avoir été aussi solide en Europe qu’aux Etats-Unis par le passé, cependant avec l’environnement de taux très bas, il commence à devenir très difficile de trouver des instruments de dettes à long terme de haute qualité rapportant un rendement décent. Les instruments de dettes à court terme ne sont quant à eux plus un bon substitut au cash du fait de leurs rendements négatifs.

Cet environnement risque de peser fortement sur la performance future du portefeuille, qui est initialement composé à 50% de ces instruments de dette. En conservant 25% de notre portefeuille en cash, nous limitons quelque peu l’exposition aux taux négatifs, cependant le cash ne rapporte aucun rendement, et un danger subsiste toujours sur la partie obligations à long terme du portefeuille.

Deux scénarios peuvent se produire :

- Soit les taux se normaliseront dans le futur, c’est à dire qu’ils remonteront vers des niveaux historiquement considérés comme « normaux », et la valeur de la partie obligataire à long terme du portefeuille chutera alors sensiblement (puisque les prix des obligations varient dans le sens inverse des taux d’intérêts), ce qui tirera le portefeuille vers le bas, du fait du très faible rendement et de la baisse des prix.

- Soit les taux continueront de descendre toujours plus loin dans le négatif, auquel cas la valeur de la partie obligataire à long terme du portefeuille continuera d’augmenter et de jouer son rôle dans le portefeuille, cependant cela serait probablement très néfaste économiquement dans le sens où les marchés s’enfonceraient toujours plus loin dans l’irrationalité.

Le postulat de base du portefeuille permanent étant qu’il est impossible de savoir ce qui va se produire à l’avance, la sagesse nous dicterait donc de ne pas toucher a cette allocation et d’appliquer la stratégie telle qu’elle a été pensé initialement par son créateur (du moins si on choisit cette stratégie pour son portefeuille boursier).

En espérant que cet article vous ait été utile ; si tel est le cas, n’hésitez pas à le partager et à vous abonner au blog par mail ou sur les réseaux sociaux.

Salut Pierre,

Tres bon articles sur les portefeuilles permanent 🙂 j’ai quand même une préférence pour ceux des US !

Il existe aussi des assurances vie en ligne qui propose des trackers (ETFs EU ou US). Certaine en propose pas loin de 80.

Bonsoir Ludo!

Merci ;-). Effectivement le portefeuille US a un rendement légèrement meilleur et il est beaucoup plus simple à mettre en place (mais il est soumis au risque de change).

L’enveloppe de l’assurance vie est effectivement fiscalement avantageuse pour ce type de portefeuille long terme, et la plupart des trackers proposés ici n’étant pas éligible au PEA cela peut être une très bonne solution!

Bonjour et merci pour cet article très intéressant. Sur les 2 scénariis que vous mentionnez en fin d’article, où considérez-vous que nous en sommes début 2020 ?

Par avance merci !

C

Bonjour,

Pour le moment (et au vu de la situation avec la crise du covid), les taux souverains ne semblent pas près de remonter ;

Bien Cordialement