Dans cet article nous allons voir quel est le meilleur placement à long terme parmi les différents véhicules d’investissement disponibles.

Pour ce faire, nous allons étudier les principales options de placement à la disposition de l’investisseur (comptes sur livrets, métaux précieux, immobilier et actions) et donner des exemples concrets des rendements à long terme offerts par chacun de ces produits, ceci afin de voir de manière un peu plus claire où il est le plus intéressant d’investir.

Les conclusions de cet article tordront je l’espère le cou à quelques clichés populaires, et viendront peut être bouleverser votre vision de ce qui est réellement risqué et de ce qui ne l’est pas pour vos finances.

Sans plus attendre, voyons ensemble quel est le meilleur placement à long terme.

Table of Contents

Meilleur placement à long terme : Exemples chiffrés.

Option 1 : Placer son argent sur des produits dits « sans risque »

Cette première option d’investissement à long terme est celle que choisissent la plupart des français. Il s’agit de placer son argent sur des produits de banque comme le Livret A ou le PEL. Ces supports d’investissement sont simples, accessibles, « sans risque » et ce sont généralement les premiers produits d’investissement qui vous sont arrivés sous les yeux dans votre vie d’investisseur.

Voyons maintenant combien vous gagnerez à long terme, en plaçant 10 000 euros pendant 20 ans sur chacun de ces produits aux taux actuels (0.75% pour le livret A et 1.5% pour le PEL), le tout en prenant en compte le jeu des intérêts composés.

Avec le Livret A : Après 20 ans vos 10 000 euros se seront transformés en 11 612 euros.

Avec le PEL : Après 20 ans vos 10 000 euros se seront transformés en 13 468 euros.

En 20 ans, vous aurez donc gagné 1612 euros avec votre Livret A et 3468 euros avec votre PEL. Je pense qu’il est inutile d’argumenter plus que cela : les retours sont plus que décevants. Il vous faudra une puissance d’épargne démesurée pour arriver à gagner de l’argent à long terme avec de tels taux. C’est pour cela que les investisseurs se tournent habituellement vers d’autres véhicules d’investissement. Il y a également une autre mauvaise nouvelle : l’inflation.

L’inflation est un processus de lente érosion de votre pouvoir d’achat, dû à une tendance générale à la hausse des prix à long terme (c’est ce qui fait que les prix des vieux films des années 1950 nous paraissent ridicules par rapport aux prix d’aujourd’hui par exemple). La plupart des particuliers négligent l’inflation dans leurs calculs de placement.

Si vous placez à un taux de 1.5% alors que l’inflation est à 2%, en réalité, vous perdez de l’argent! Actuellement en 2016, l’inflation est très basse, mais la moyenne de la dernière décennie en France était autour de 1.7% soit plus haut que les taux des PEL actuels. Si l’inflation venait à remonter, un PEL ouvert aujourd’hui vous ferait donc très probablement perdre de l’argent! Le livret A est quant à lui indexé sur l’inflation, c’est à dire que si l’inflation remontait, le taux du Livret A remonterait également. Cela dit, vous ne gagneriez toujours que peu ou pas d’argent avec votre Livret A en prenant en compte l’inflation dans le calcul. D’où la nécessité de se diversifier dans des placements plus lucratifs.

Option 2 : Investir dans les métaux précieux

Beaucoup de particuliers détiennent au moins un peu d’or physique (que ce soit sous forme de bijoux de famille, de vieilles pièces de monnaie ou de petits lingots). L’or est souvent vu comme un investissement tangible, relativement sûr et qui ne se dépréciera jamais. Mais quels ont été les retours réels pour un investisseur qui aurait placé 10 000 euros en Or physique?

Selon Investopedia, l’or est monté de 330% sur les 30 dernières années et de 315% sur les 15 dernières années. Cependant ne vous laissez pas duper par ces retours exceptionnels : l’or est extrêmement volatil par nature et les rendements historiques de l’or sont très aléatoires (pour preuve sa valeur a été coupée en deux au cours de ces quelques dernières années avec une chute spectaculaire de 45%). Cependant, prenons comme guide (a titre purement indicatif) la moyenne d’investopedia d’environ 300% pour calculer nos retours à 20 ans.

Avec l’or, 10 000 euros placés se seraient transformés en 30 000 euros.

Pour tempérer ce constat et ne pas vous induire en erreur, voici un graphique des mouvements historique de l’or ajustés à très long terme :

Comme vous pouvez le voir, le biais haussier à long terme n’est pas très clair sur le graphique et les fluctuations semblent à la fois fortes et aléatoires. Il y a eu des périodes franchement désastreuses pour les métaux précieux. Par exemple détenir de l’or dans les années 1940 (même à long terme), aurait été très loin d’offrir les rendements de ces 30 dernières années. De plus les métaux précieux ne paient ni coupons ni dividendes ce qui ne vous permet pas de bénéficier du jeu des intérêts composés.

Option 3 : Investir dans l’immobilier

Il est délicat de parler des retours de l’immobilier en termes réels, car utiliser l’effet de levier (via l’emprunt bancaire) vous permettra d’obtenir des retours réels bien plus élevés que les chiffres donnés et même d’investir sans utiliser du tout votre argent.

Néanmoins considérons ici que vous décidez d’investir « cash » dans l’immobilier avec vos 10 000 euros, c’est à dire d’acheter directement 10 000 euros de pierre, ou 10 000 de SCPI (fond commun de placement en immobilier).

Les rendements moyens de l’immobilier sont estimés entre 3 et 7% en fonction des régions (source: le site pap.fr). Si nous prenons le rendement moyen cela fait environ 5% par an (cette estimation est cohérente avec les rendements des SCPI que l’on peut trouver sur le marché aujourd’hui).

Avec l’immobilier (au taux pap.fr), 10 000 euros placés se seraient transformés en 26 533 euros. (sans utilisation d’effet de levier)

Option 4 : Investir en bourse

Encore une fois, en fonction du marché boursier de référence, les taux de rendement peuvent varier à long terme. Quoiqu’il en soit le rendement de l’indice de référence américain, le S&P 500 ont été en moyenne de 10% par an entre 1928 et aujourd’hui (source : Investopedia).

Avec la bourse (indice de référence américain), 10 000 euros placés se seraient transformés en 67 275 euros.

En termes de performance pure, les actions sont donc le meilleur placement à long terme, avec une performance 6 fois supérieure aux actifs sans risques, deux fois supérieure à l’or et deux fois et demi supérieure à l’immobilier.

Le meilleur investissement à long terme en images

Comme on peut parfois avoir l’impression d’essayer de comparer des pommes et des oranges en comparant des rendements immobiliers sans effet de levier, de l’or fluctuant follement en fonction des périodes, et des actions à fréquence de paiement de dividendes variables, je vais poster ici quelques graphiques comparatifs réalisés par des individus bien plus intelligents que moi sur le sujet.

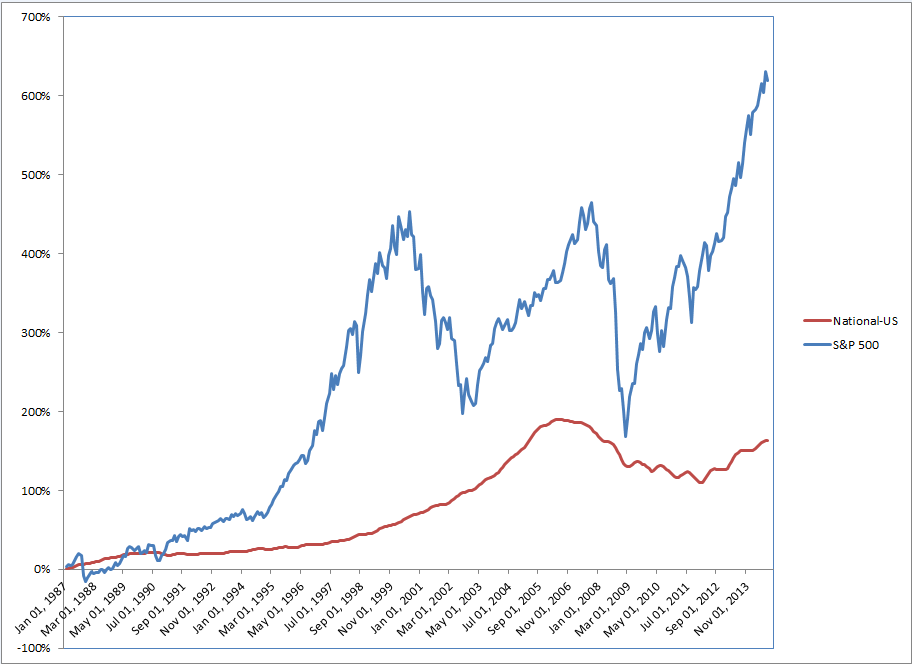

Le graphique comparatif du Shiller Home Index et de l’indice boursier S&P500 :

Ce graphique compare l’indice des prix des logements aux Etats-Unis (calculé par le prix Nobel Robert Shiller) aux rendements de l’indice actions S&P500. Comme vous pouvez le voir, les rendements à long terme des actions l’emportent haut la main.

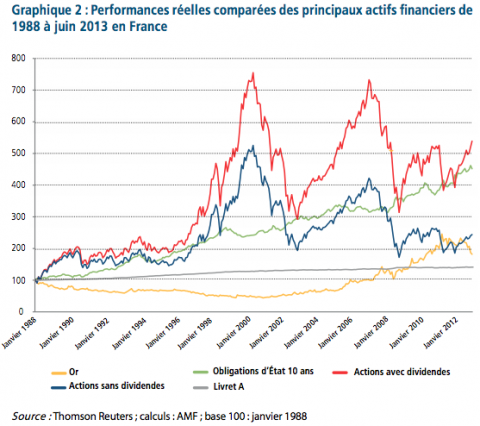

Second graphique (plus local celui-ci), un comparatif de l’évolution des principaux placements financiers en France entre 1988 et 2013 selon Reuters (l’immobilier en est hélas absent).

Il est cependant intéressant de noter que les actions avec dividendes font encore mieux que toutes les autres classes d’actifs, et ce malgré la décennie calamiteuse de 2000/2010 (qui a connu deux des plus forts marchés baissiers de l’histoire).

Quel est le meilleur placement à long terme?

Je pense que vous l’aurez compris, les actions sont largement gagnantes dans cette affaire.

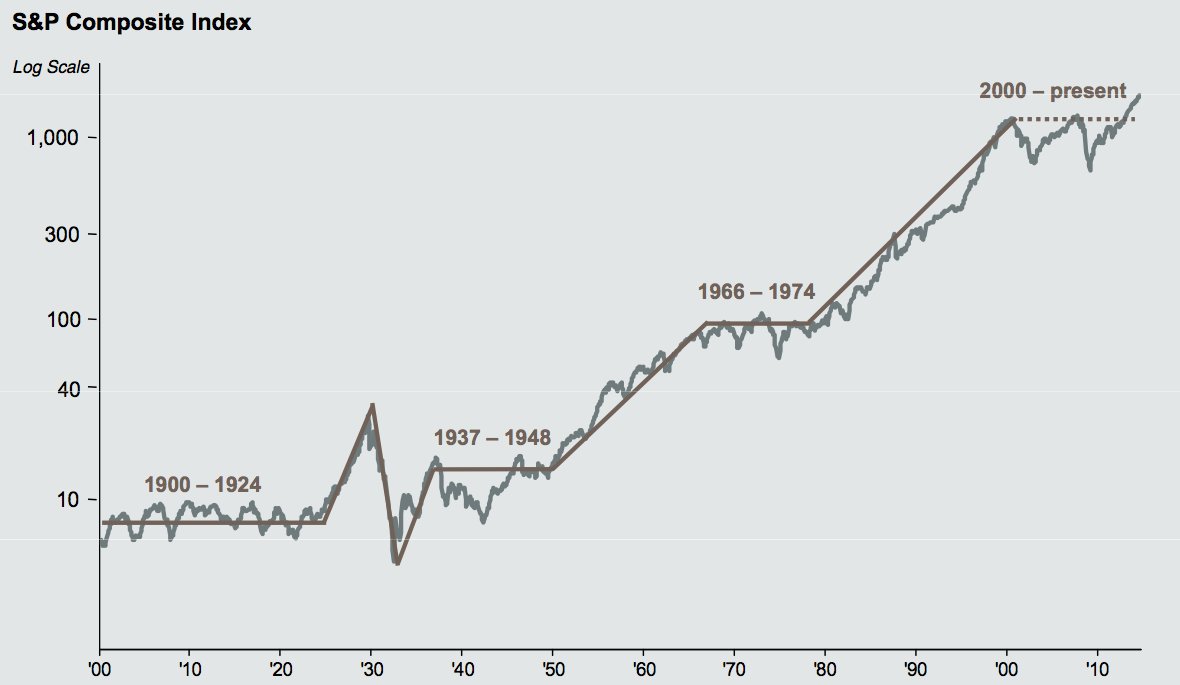

En fait, plus de 100 ans de données financières ont prouvé qu’acheter des actions, les garder à long terme et réinvestir les dividendes était probablement le levier de création de richesse passive le plus puissant de l’histoire de l’humanité. Si vous souhaitez avoir des preuves supplémentaires, je vous invite à lire « le triomphe des optimistes, 101 ans de données financières » de Marsh, Dimson et Staunton, à lire cet article du journal Le Monde, ou à consulter le graphique suivant représentant l’indice S&P 500 à très long terme :

Et pourtant (particulièrement en Europe), les actions ont tendance à avoir mauvaise presse et sont considérées comme un « investissement risqué ». En réalité les marchés ne font pas perdre de l’argent aux investisseurs en actions à long terme, comme le prouvent les chiffres et les graphiques de cet article. Les investisseurs perdent de l’argent tout seuls dans les moments où ils cèdent à la panique et où ils vendent leurs titres. Ne pas avoir une part de vos actifs en actions vous prive de l’un des leviers de création de richesse passive les plus puissant dont vous disposiez.

Alors a votre avis, que vaut-il mieux faire? Choisir le Livret A et être certain de gagner 1000 euros en 20 ans, ou choisir le véhicule d’investissement qui a les meilleures chances de multiplier votre capital par cinq ou six?

(N.B : cet article n’est pas une incitation à prendre des risques financiers inconsidérés mais une réflexion et une mise en perspective de ce qui est réellement dans votre intérêt financier sur le long terme)

Perso, j’ai opté pour un placement dans une SCPI : https://www.corum.fr/ . Comme tu le dis dans ton article, le rendement y est beaucoup plus intéressant que dans l’immobilier direct. En plus, c’est moins risqué si l’on investit à long terme. Définitivement, je pense que c’est mieux de choisir un placement qui tend à faire fructifier notre patrimoine !

Bonjour Lou,

Les SCPI peuvent effectivement être une bonne solution pour éviter tous les « maux de tête » classiques de l’immobilier physique (visites de multiples biens, frais imprévus, gestion des locataires, etcetc). Cependant les SCPI sont généralement achetées « cash » par les épargnants (même si on peut également les acheter à crédit sous certaines conditions) ce qui fait que l’on se prive de l’atout principal de l’investissement immobilier en termes de création de richesse : l’effet de levier. Un point important également : il n’est pas possible (sauf erreur de ma part), d’optimiser la fiscalité comme on pourrait le faire sur de l’immobilier physique, l’imposition risque donc de faire diminuer significativement le rendement perçu. Cela dit cela reste un placement qui offre actuellement des rendements très supérieurs à beaucoup d’autres.

L’arbitrage entre immobilier physique et SCPI se fait vraiment en fonction de chacun, chaque véhicule possède des avantages et des inconvénients.

Hello Pierre,

Pour moi HFT 😀

High Frequency Trading? 😛

Hello Pierre, moi aussi j’ai investi dans des SCPI mais j’avoue que j’ai privilégié des SCPI plus défensive que le choix de Lou (il y a toute l’offre exhaustive sur ce genre de site https://francescpi.com/). C’est surtout un type d’actif qui permet d’avoir des revenus. Pour ce qui et de l’optimisation fiscales des revenus, je ne vois pas de quoi tu parles. C’est traité exactement de la même manière que les revenus fonciers classiques que tu aurais dans un appartement !

Bonjour Laurent,

Dans le cas de l’immobilier physique il est possible de ne pas payer d’impôts pendant des années sur ses biens en faisant le bon montage, et il est possible de retrancher des travaux de rénovation de sa base imposable (donc d’utiliser de l’argent que l’on devrait normalement verser aux impôts pour augmenter la valeur de son patrimoine).

Dans le cas d’un investissement en SCPI, ceci n’est pas possible et nous sommes imposés dès le premier euro perçu ; c’est essentiellement là que se situe la différence entre les deux au niveau fiscal ;

Bien Cordialement

Bonjour, l’article est fort intéressant. je trouve cependant dommage de ne pas mettre en évidence la très bonne performances des obligations d’états. Dans l’avant dernier graphique, on ne parle même pas de ce type de véhicule alors qu’à termes, il est sur la seconde place en terme de rendements juste après les actions à dividendes. De plus, il subit beaucoup moins les effets liés aux crises financières. On parle souvent de capacité à gérer notre stress et sang-froid en investissement, et je pense que les obligations d’état françaises restent une très bonne chose pour quelqu’un qui veut consolider ces placements.

Bonjour,

En effet, les obligations d’état manquent un peu à l’appel dans cette liste (une bonne idée potentielle pour un edit futur de cet article).

En revanche attention au biais rétrospectif sur les obligations : nous sortons d’un macrocycle de baisse continue des taux sur plusieurs décennies, et les taux de départ sur un investissement en obligations d’état sont (en moyenne) négatifs aujourd’hui ; donc il est quasi certain que les retours futurs sur cette classe d’actif seront très inférieurs aux retours passés (il y a une forte corrélation entre le yield de base d’un bond et ses rendements sur de longues périodes de temps).

(Je vous rejoins cependant sur l’atout que peuvent être les obligations au niveau de la stabilisation du portefeuille/réduction de la vol sur le long terme) ;

Bien Cordialement

Il existe des SCPI en défiscalisation ( Pinel – Malraux – déficit foncier )

Le rendement est juste moins bon que sur les SCPI de rendement.

En complément ça peut être intéressant en fonction des profils et des objectifs de chacun.