Pour définir l’environnement boursier et économique de ces dernières années (comprenez ici de la dernière décennie), les américains utilisaient souvent l’acronyme TINA. Pour « There Is No Alternative« .

Ce qui veut dire grosso modo que les taux d’intérêt « sans risque » avoisinant le zéro : les investisseurs qui souhaitaient avoir du rendement n’avaient d’autre choix que de s’aventurer sur les actions, l’immobilier, les cryptomonnaies, ou plus globalement, les actifs risqués.

Le problème c’est que récemment l’environnement général a drastiquement changé, ce qui pourrait creuser les pertes des nouveaux investisseurs qui y sont mal préparés.

Table of Contents

Le rôle clé des taux d’intérêt

Nous avons vécu une période anormalement longue de taux anormalement bas au cours de ces dernières années.

En fait elle a été si longue, que tout investisseur qui est arrivé en bourse au cours de la dernière décennie n’aura probablement rien connu d’autre. Cet environnement est l’équivalent du « mode facile » en bourse.

Ce que ne réalisent pas beaucoup de nouveaux investisseurs, c’est que comme le dit Warren Buffett « les taux d’intérêt ont tendance à agir sur les actions comme la gravité« .

Ce qui veut dire qu’avec des taux bas, les investisseurs en actions opèrent dans ce qui est l’équivalent d’un environnement boursier « à faible gravité« .

- Les prix montent facilement sur leur propre élan.

- Il y a un fort biais vers le haut.

- Les périodes de baisse sont généralement courtes, et les rebonds sont rapides.

Parce que les investisseurs n’ont pas le choix : si ils veulent du rendement, les actifs risqués sont leur seule option.

Ce qui a changé…

Quand on peut avoir du 5% sur des obligations d’état à faible risque : les choses deviennent différentes. Un dividende de 3 ou 4% ne parait plus très attractif.

6 ou 7% ne sont plus considérés comme du « haut rendement« . Et les investisseurs demandent une prime plus élevée pour détenir des actifs risqués. Si je vous donne le choix entre un actif très sûr à 5% et un actif très risqué à 7%, lequel choisissez vous? La plupart ne choisissent pas l’actif risqué.

Là où les investisseurs étaient prêts à faire des pieds et des mains pour avoir un REIT qui paie 6% il y a quelques temps : aujourd’hui, le deal n’est plus si intéressant.

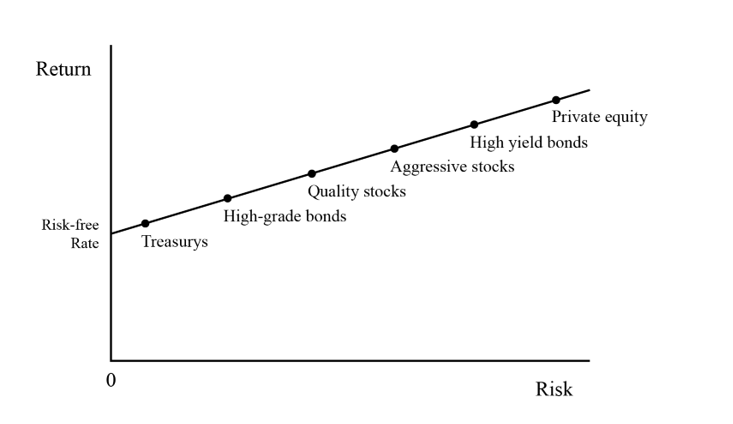

Comme l’explique très bien Howard Marks dans son livre : les taux sans risque donnent le ton qui défini la base sur laquelle la plupart des actifs « risqués » sont évalués.

Et quand nous sortons d’une période où la plupart des investisseurs étaient prêts à payer très cher pour du rendement…

- Beaucoup d’actifs se retrouvent réévalués à la baisse

- Les investisseurs sont plus pointilleux et sélectifs dans leurs achats

- Les sociétés lèvent du capital plus difficilement

La notion de prime de risque est au cœur du monde de la finance.

Certains investisseurs choisissent d’ignorer ce concept (à leur dépends). Mais le fait est que si vous avez du 5% « sans risque », il est irrationnel d’acheter un actif plus risqué qui rapporte moins.

Voyons plus en détails quelle est la situation dans la suite.

La situation aujourd’hui sur les actions

Pour comparer les rendements des actifs risqués et sans risque, on compare souvent le « Earning Yield » (plus représentatif que le rendement en terme de dividendes) de l’indice boursier, à celui des bons du trésor (ou des obligations).

Voici ce graphique aujourd’hui :

Comme vous pouvez le voir sur la ligne du dessous : ce qu’on appelle le « spread« , c’est à dire l’écart de rendement entres les actions et les obligations est négatif.

C’est ce « spread » qui est le plus souvent utilisé pour estimer la prime de risque des actions par rapport aux obligations. Et il en ressort que les actions sont en ce moment peu attractives (pour la première fois depuis plus de 10 ans).

Quand la prime de risque sur les actions est positive (et largement positive), on estime que le risque supplémentaire lié au fait de détenir des actions est bien rémunéré. Quand la prime de risque est négative, le risque est mal rémunéré.

Ceux qui ignorent cela risquent d’être surpris du changement, car « acheter les creux » sur les actions a tendance à fonctionner beaucoup moins bien dans un environnement général où les investisseurs peuvent se permettre d’être sélectifs.

Les indices actions depuis 2021

Pour preuve, vous noterez que depuis la fin du gros rattrapage post Covid de 2021, et depuis le début du cycle de hausse des taux de la FED, les actions sont devenues pour le moins latérales.

Si vous aviez commencé à investir en « Dollar Cost Averaging » (une somme fixe tous les mois) à mi 2021… vos retours à fin 2023 sont quelque part autour du zéro!

L’avantage de faire du stock picking ici, c’est que vous pouvez toujours choisir des sociétés qui ont un earning yield et des perspectives supérieures aux taux des obligations (p.s : si c’est votre stratégie, soyez sûr d’être dument formé).

Mais si vous achetez simplement des fonds passifs ou des ETFs : il n’y a pas grand chose à espérer sur les indices en terme de hausse tant que la situation reste ce qu’elle est (c’est à dire que le earning yield de l’indice reste inférieur aux taux sans risque).

Maintenant il faut savoir que ce genre de situation « anormale » dure rarement longtemps.

Que va-t-il se passer ensuite? 2 hypothèses.

La situation actuelle est-elle durable?

Pour résumer globalement : Non. Avoir des actifs peu risqués qui paient plus que des actifs risqués n’est pas une situation « normale » en bourse. A partir de là 2 choses peuvent arriver pour normaliser la situation :

1/ Les actions chutent beaucoup, ce qui fait monter leur yield (car elles se paient désormais moins cher), et redeviennent ainsi attractives par rapport aux obligations.

2/ L’économie ralenti suffisamment pour que les banques centrales « pivotent », et recommencent à baisser les taux (ce qui fait que les bons du trésor et les obligations rapportent moins).

Pour le moment, le point 2 n’est pas d’actualité. Car l’inflation est encore trop élevée et l’économie n’a pas suffisamment ralenti pour que les banques centrales pivotent.

Ce qui nous laisse dans l’environnement 1 pour le moment.

Quelques nuances…

Bien entendu, tout n’est pas aussi simple en bourse que dans la théorie. Et dans la réalité ce schéma un peu simpliste en 2 points est « brouillé » par le fait que les investisseurs (et les bourses) anticipent.

Si les investisseurs anticipent une normalisation des taux et un pivot des banques centrale à 6 mois : il est possible que la chute cesse.

Dans l’intervalle, et hors spéculation : l’environnement reste peu favorable pour les actions (pour la première fois depuis des années) .

Si vous me connaissez vous savez que je suis plutôt du genre optimiste sur les actions à long terme. Mais je garde toujours un œil sur la macroéconomie et comme le disait Keynes : quand les circonstances changent, je change d’avis.

Actuellement, beaucoup d’investisseurs choisissent d’ignorer ce changement d’environnement… à leurs propres périls.

Conclusion

Que retenir de cet article?

1/ L’environnement actuel n’est pas favorable aux actions (n’en déplaise à certains)

2/ Nous sommes plutôt en fin de cycle qu’au début (correction des excès covid, etc)

3/ Cette situation ne durera pas pour toujours (mais ne vous attendez pas à ce qu’elle change en 2 semaines)

La bonne nouvelle actuellement est que nous pouvons avoir pour la première fois depuis des années un vrai « taux sans risque » (c’est à dire des actifs défensifs qui ne rapportent plus 0 ou 1%).

Cela peut être une opportunité pour diversifier son portefeuille.

Également, comme tout est cyclique, tout cela sera probablement appelé a changer. Un jour, les banques centrales pivoteront, les taux redescendront, le earning yield redeviendra intéressant par rapport aux obligations, et les actions redeviendront la meilleure alternative possible.

Dans l’intervalle : patience.

Bonjour, les obligations d’état sans risque ? L’immobilier (surtout en France) sans risque ? Les livrets sans risque ?

La bourse rapporte 3% en dividendes – sauf que certaines valeurs de qualité versent encore du 7 ou 8%. Il faut bien les trouver.

Mais, attendre un rendement de 3 à 8% sur une action c’est très limitatif. Avec du Microsoft ou du Nvidia vous pouvez attendre bien plus. Avec une gestion active il est possible d’atteindre 100% de rendement pas an, voire plus. Si l’on utilise les méthodes de tout le monde, on n’arrive pas à battre l’inflation.

Et je ne parle même pas des altcoins : les hausses de 20% sont présentes quasiment chaque jour. C’est juste le temps qui manque pour exploiter tout cela.

Le comparatif ici, ce sont les T-Bills à 6 mois, donc oui c’est ce qui se fait le plus proche d’un taux « sans risque » en finance.

Pareil pour les actions, comme précisé il s’agit ici de la perspective des indices. En stock picking il est toujours possible de trouver des earning yields supérieurs (même si c’est plus compliqué si les taux sont hauts) ; Cdt