Au cours de ces dernières semaines nous avons connu notre première correction de 10% depuis un long moment sur les bourses. Comme très souvent, ce genre d’évènement s’est produit sans prévenir et sans motif particulier. Une question se pose donc naturellement : les bourses vont-elles continuer de chuter, ou faut-il acheter maintenant ?

Nous allons essayer d’apporter des éléments de réponse à cette question en présentant ici :

- Une étude de 47 corrections boursières (durée, amplitude, etc…)

- Le temps mis en moyenne par les marchés pour rebondir suite à ces corrections

- Les zones qui constituent (historiquement) de bons points d’entrée en bourse

Acheter maintenant ou patienter en bourse : qu’est ce qui paie vraiment?

En bourse, il n’est jamais simple de déterminer quel est le meilleur moment pour acheter des actions. Quand les marchés sont au plus haut, il semble sage d’attendre une correction pour acheter, mais lorsque la correction est là, la plupart des gens ne passent pas à l’action par peur que la chute ne se poursuive, et ne se transforme ensuite en un marché baissier majeur.

C’est une chose compréhensible car si il est certain que des corrections se produiront régulièrement au cours de notre vie d’investisseur, leur ampleur et leur durée restent par essence imprévisibles.

Comme je l’ai déjà expliqué sur le site, les études académiques ont déjà largement prouvé que faire des prévisions boursières ne payait pas, et même les meilleurs analystes ont tord aussi souvent qu’ils ont raison lorsqu’il s’agit d’essayer d’anticiper le futur.

Dans un tel contexte, comment prendre des décisions éclairées ? Simplement en se basant sur des statistiques objectives. A travers cet article, j’aimerais donc vous présenter un bref historique des corrections de marché depuis un siècle afin de donner une idée plus précise de ce qui constitue « un bon point d’entrée » en bourse.

Un historique des chutes boursières depuis 1928

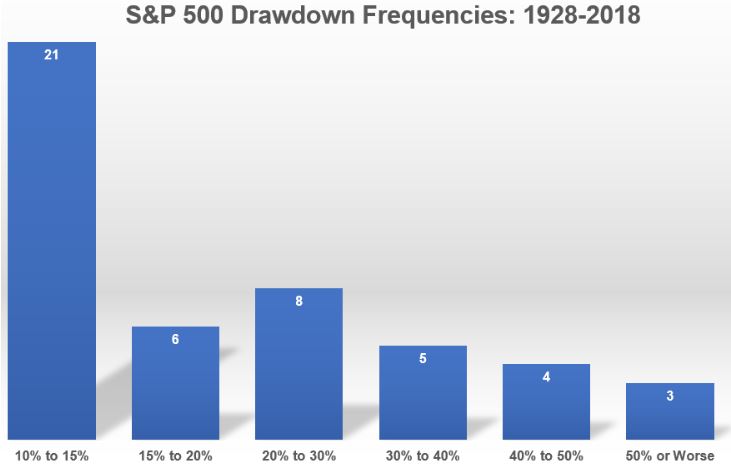

Ce petit tableau reprend et classe toutes les chutes de marché depuis 1928 en fonction de leur ampleur et de leur fréquence d’occurrence :

Comme vous pouvez le voir ici, sur les 90 années étudiées, les marchés ont connu 47 chutes de 10% ou plus, ce genre d’évènement se produit donc 52% du temps, ce qui nous confirme que les actions sont par essence un placement plutôt volatil.

Cette volatilité est le prix à payer pour leur rentabilité historique très au-dessus du reste, puisque comme je l’avais déjà expliqué précédemment sur le site, les rendements annuels moyens des actions sur cette période se situent autour des 10% par an.

Nous pouvons donc établir ici quelques statistiques rapides :

- 45% du temps les corrections ne dépassent pas 15%

- 75% du temps les corrections ne dépassent pas 30%

- 94% du temps les corrections ne dépassent pas 50%

Et après chaque période de chute, les marchés ont historiquement connu un rallye substantiel qui est venu effacer les pertes occasionnées (plus sur ce point dans la suite).

Alors, qu’est ce qu’un bon point d’entrée en bourse? (faut-il acheter maintenant?)

Vous vous demandez peut être à présent quelles conclusions nous pouvons tirer (un peu plus concrètement) des statistiques présentées en terme d’investissement.

Si le passé ne nous permet en aucun cas de préjuger du futur, il nous permet néanmoins d’estimer quelles sont les zones qui constituent (historiquement) des opportunités d’achats mineures, majeures ou exceptionnelles (et qui peuvent être présentées de manière simplifiée ainsi) :

- Si les marchés chutent de 10%, c’est une bonne opportunité pour renforcer

- Si ils chutent de 20%, c’est une opportunité d’achat majeure

- Si ils chutent de 30% à 40%, c’est une opportunité d’achat exceptionnelle

- Si ils chutent de 50% (ou plus), c’est l’opportunité d’achat d’une vie

Maintenant vous vous dites surement qu’il est bien beau d’avoir ma parole sur le fait que les marchés reviennent (historiquement) toujours sur leurs plus hauts après une période de chute, mais vous souhaitez peut être avoir un peu plus de données là-dessus.

C’est pourquoi je vous propose un autre tableau intéressant.

Chutes boursières : combien de temps pour se refaire ?

Le tableau suivant présente le nombre de corrections qu’il y a eu depuis 1945, mais aussi leur ampleur ainsi que le temps moyen qu’ont mis les actions pour revenir sur leurs plus hauts suite à une chute :

Ce que nous dit ce tableau :

- Les chutes de 5 à 10% sont effacées en 2 mois en moyenne

- Les chutes de 10 à 20% sont effacées en 4 mois en moyenne

- Les chutes de 20 à 40% sont effacées en 14 mois en moyenne

- Les chutes de marché >40% (3 occurrences en 71 ans) sont effacées en 58 mois en moyenne

(A noter que plus la chute devient importante moins les données sont fiables, puisque ces évènements arrivent très rarement, nous n’avons que très peu d’échantillon statistique disponible).

Nous pouvons voir ici que dans le cadre de corrections « normales » de 5 à 10% (comme ce fut le cas le mois dernier), les pertes sont typiquement effacées en 2 mois en moyenne ; et les corrections plus sévères de 20 à 40% sont effacées en 14 mois en moyenne.

Considérant tout cela (et sans être un timer de marché exceptionnel), il est donc intéressant de constater que simplement acheter automatiquement tous les déclins de 5 à 10% a historiquement débouché sur des rendements très intéressants dans les mois et les années qui ont suivi et aurait probablement fait de vous un meilleur « market timer » que la plupart des gérants professionnels.

Conclusion

Si nous savons tous plus ou moins intuitivement que les déclins majeurs constituent de bonnes opportunités d’achat, il n’est pas toujours facile psychologiquement de passer à l’action automatiquement et sans se poser de questions.

La crainte de chutes plus importantes (qui historiquement ne se produisent pourtant pas si souvent que cela comme nous l’avons vu ici) est toujours présente, et c’est pourquoi il est important de toujours diversifier ses placements sur différents supports afin de gagner en sérénité.

Ceci étant dit j’espère que ce petit récapitulatif historique sur les corrections de marché (et leur ampleur) vous aura intéressé et vous aidera à y voir un peu plus clair sur le sujet des zones susceptibles de constituer de bons points d’entrée en bourse!

Merci pour cet article clair et documenté, loin des « affolements médiatiques ».

Votre site est très intéressant lorsque l’on est complètement autodidacte comme moi ( et propriétaire uniquement d’une dizaine d’actions ou ETF mais il faut mieux commencer même si on a un petit budget plutôt que regarder le train passer…).

Merci pour ce retour positif Estelle 😉

Bonjour Pierre!

Si je vous ai bien compris, c’est que quelle que soit l’ampleur de la chute, il n’y a qu’un seul mot d’ordre : Acheter ! Puisque, à plus ou moins brève échéance, l’action en question qui chute finira par reprendre du poli de la bête et retrouver son niveau d’avant la baisse, selon ce qui est dit dans cet article.

C’est rassurant de le savoir afin de ne pas paniquer et se mettre à liquider ses positions.

Je vous remercie pour votre article très révélateur !

Cordialement,

Bonjour Meta,

Une nuance importante à apporter ici : cela est vrai sur les indices boursiers (qui sont diversifiés sur des centaines d’actions), en revanche les actions individuelles peuvent chuter et ne jamais remonter (leur valeur peut même descendre à zéro, par exemple l’action Lehman Brothers en 2008).

C’est pourquoi il est important de bien savoir ce que l’on fait, et d’apprendre comment analyser en détails une société si l’on souhaite dévier d’une stratégie indicielle « classique » et investir dans des actions individuelles ;

Cdt

J’allais exactement soulever ce point. Beaucoup plus difficile avec une approche fondée sur les titres spécifiques. Un analyste qui publie dans les journaux ici dit toujours qu’il faut se fier davantage à l’information sur la compagnie et à sa valorisation qu’à l’information sur le marché en general.

Une approche de market timing dans laquelle on achète d’avantage d’ETF après des baisses de 5-10% peut se mixer fort bien avec une approche « couch potato », elle serait simplement un peu plus active. Une bonne pratique serait d’avoir un pourcentage donné en ETF d’obligations et de rebalancer à mesure que la bourse dévisse (puisque si la bourse baisse et les obligations restent plus ou moins au même prix, la proportion d’obligation augmente) ou de prendre une chance et utiliser une partie de son argent du « fonds de secour » qu’on est sensé avoir pour faire face aux imprévus, quitte à le renflouer en priorité après quand la bourse est remonté.

Bonjour François,

Effectivement, sur des actions individuelles, le processus doit être affiné et j’utilise personnellement de nombreux filtres supplémentaires.

Concernant les stratégies alternatives évoquées, il en existe beaucoup qui fonctionnent (sur le papier) en bourse, le tout est d’en choisir une (ou plusieurs) que l’on soit capable d’exécuter avec rigueur et de manière systématique indépendamment des conditions de marchés (plus difficile en général).

Cdt

On pourrait élargir cette étude au CAC40 ou au Nikkei.

Pour le CAC40, 20 ans après, les plus hauts de 2000 on attends toujours, pour le Nikkei, ça fait 30 ans et on attends aussi…

Je l’ai déjà fait dans de précédents articles pour le CAC (https://plus-riche.com/actions-francaises-rendements-cac).

Le CAC 40 est un indice boursier particulier dans le sens où son mode de calcul n’inclut pas les dividendes (à l’inverse du S&P). Dividendes inclus, le CAC évolue sur des niveaux bien plus élevés qu’en 2000 aujourd’hui (plus d’infos à propos du mode de calcul du CAC ici : https://plus-riche.com/historique-cac-40-indice ).

Concernant le Nikkei, c’est un cas de scénario apocalyptique boursier bien connu, mais cela s’est fait dans des circonstances économiques particulières (difficile de comparer l’économie d’une petite île avec celle des US par exemple). Ceci dit l’exemple japonais souligne en effet l’importance de mettre en place une diversification internationale.