Les marchés ont marqué de nouveaux sommets cette semaine, et comme souvent, les investisseurs commencent à craindre de placer des sommes importantes dans un marché cher.

Faut-il investir maintenant ou attendre une correction pour acheter? C’est probablement la question que je reçois le plus souvent par mail depuis les origines du site.

Fort heureusement, il y a une réponse « optimale » à cette question, que je vous propose de voir en détails dans cet article (et elle est assez contre intuitive).

Table of Contents

Les retours d’un « super investisseur »

Une de mes citations préférées du célèbre investisseur Peter Lynch est que « plus d’argent est généralement perdu en essayant d’éviter les corrections que durant les corrections elle mêmes« .

Mais cette citation est-elle justifiée?

Supposons que vous soyez un « super investisseur ». Avec des nerfs d’aciers et un timing de marché parfait. Supposons que vous soyez capable d’acheter exactement après chaque correction, et que vous restiez en cash le reste du temps. Combien auriez-vous gagné?

Attendre coûte plus d’argent que cela n’en rapporte

Dans une étude réalisée par SVRN Asset Management, l’auteur propose de simuler les performances d’un investisseur qui aurait systématiquement attendu une correction de 10% (minimum) avant d’acheter, et serait resté en cash le reste du temps.

Voici les résultats qu’il a obtenu par rapport à une stratégie classique d’achat conservation :

Le graphique parle de lui même ici, mais si vous êtes comme moi et que vous préférez étudier ce type de problème sous tous les angles, vous vous dites peut être « et pour des corrections de 20%? 30%? 50%?« .

L’étude a couvert tous les intervalles d’achats « post correction » possibles de -10% à -50%, et la conclusion de l’auteur est la suivante « sur tous les intervalles testés, la stratégie d’attendre un krach pour acheter a rapporté des rendements absolus et ajustés du risque inférieurs« .

Comment est-ce possible, alors que notre timing est « parfait?

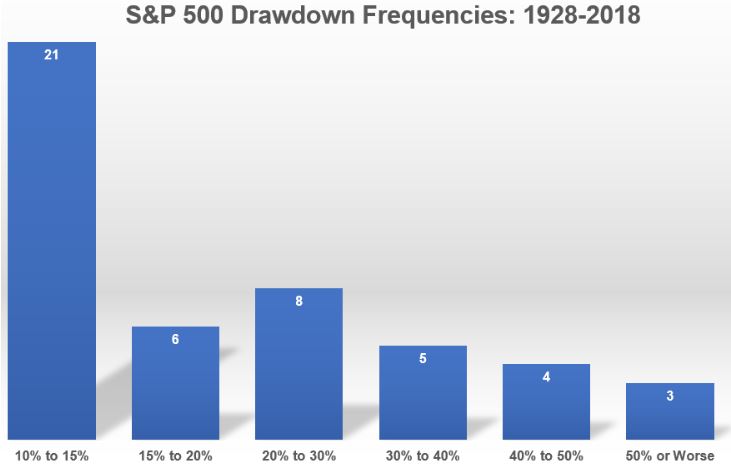

Tout d’abord, il faut savoir que plus on attend une correction importante, plus on risque d’attendre longtemps avant qu’elle ne se produise (pour donner un exemple, depuis 1928 il y a eu seulement 4 chutes de plus de 40% sur l’indice américain S&P 500, autant dire qu’il ne fallait pas rater le créneau).

Et si vous attendez en cash, vous vous retrouverez donc en dehors du marché la majorité du temps… ce qui historiquement n’est pas une bonne chose pour vos rendements, puisque les marchés ont un biais haussier à long terme.

Plus on attend longtemps en cash, plus les coûts d’opportunités que nous subissons sont élevés. Supposons que les marchés montent de +100% avant de corriger de -20%. Au final, vous aurez raté un gain net de +60% sur votre capital de départ (le détail illustré : 100 euros x 2 = 200 euros, -20% = 160 euros).

Pendant une correction, vous entendrez les fanfarons vous dire à quel point ils sont intelligents d’avoir esquivé 20% ou 30% de pertes, mais ils négligeront souvent de vous dire qu’ils ont aussi esquivé les 60% de gains qui l’ont précédée.

Peter Lynch a donc raison lorsqu’il dit que « plus d’argent est perdu en essayant d’éviter les corrections que durant les corrections elle mêmes« .

Investir maintenant ou étaler ses achats?

Une seconde étude a été réalisée sur les performances de l’investissement d’une grosse somme d’argent « tout de suite », comparativement à une méthode dite de « dollar cost averaging » (c’est à dire des achats étalés dans le temps).

J’en profite pour la partager ici, car c’est également une question qui m’est souvent posée. Comme vous le verrez ci-dessous, les résultats vont dans le même sens que ceux de l’étude précédente :

Acheter immédiatement est plus rentable qu’acheter en plusieurs fois (si l’on dispose d’une somme importante à investir), et étaler les achats est plus rentable que d’attendre en cash (ou en cash rémunéré dans le cas de l’étude).

Maths VS Psychologie (un point à ne pas négliger)

Si vous vous posiez la question de quelle est la bonne réponse mathématiquement au fait d’investir maintenant ou plus tard, d’attendre une correction ou de ne pas l’attendre, comme nous l’avons vu dans les points précédents : la question est tranchée, et la réponse est qu’investir maintenant est quasiment toujours plus rentable qu’investir plus tard.

Alors pourquoi est-ce qu’autant d’investisseurs se la posent au quotidien, et ne passent pas à l’action? Parce qu’en plus de la question de l’optimum mathématique, il faut rajouter la nature humaine dans l’équation.

Le véritable message qui se cache derrière la question posée ici est en fait (le plus souvent) : « j’ai peur d’investir juste avant un krach… que faire?« .

La réponse est simple : mitiger votre peur du krach suffisamment pour que vous puissiez dormir la nuit tout, en captant une part suffisante de la hausse des marchés pour atteindre vos objectifs financiers à long terme. Et cela peut être fait, par exemple, en étalant vos achats sur une période de temps que vous aurez définie (diversifier est aussi une option).

Vous n’aurez peut être pas mathématiquement les rendements « optimaux »… mais si cela vous permet de dormir la nuit tout en captant une part des rendements des marchés boursiers… est-ce que cela n’en vaut pas la peine?

Comme nous l’avons vu dans l’étude ci-dessus : les rendements de l’achat en plusieurs fois sont (en moyenne) inférieurs à de l’achat en une seule fois, mais ils sont aussi très supérieurs à ceux de rester en cash sans rien faire.

Conclusion

En 2017, j’avais écris un article assez similaire (intitulé « investir dans un marché cher« ). 4 ans et une pandémie plus tard, avec une économie mondiale mise sur pause pendant un an, nous sommes 80% plus haut qu’à l’époque. Il faudrait donc une correction d’environ 45% juste pour revenir sur les niveaux de 2017.

Comme je le répète souvent : il n’y a jamais de meilleur moment pour investir. En 2020, après la chute des bourses, la plupart des gens jugeaient que commencer à investir était « trop dangereux », aujourd’hui la plupart des gens disent que les marchés sont trop chers… jusqu’au prochain krach, et le cycle se répètera.

En bourse, nous aimons beaucoup parler de la direction future des marchés parce que c’est intellectuellement stimulant, mais dans les faits, ce n’est probablement pas ce qui mettra le plus d’argent dans votre poche sur le long terme (et acheter les bonnes choses vous rapportera sans doute bien plus d’argent que de les acheter exactement au bon moment).

Merci pour cet article très intéressant.

As-tu simulé une autre alternative qui consiste à investir dans un portefeuille à faible volatilité genre Harry Browne en attendant une belle correction et investir ensuite quand le marché chute lourdement.

Je n’ai pas testé, mais bonne question en effet, dans le sens où sur un portefeuille avec une plus faible vol, les coûts d’opportunité devraient être un peu moins importants!

Cependant comme la chute maximum est aussi beaucoup plus faible sur le PP et qu’il n’a presque pas d’années perdantes, je soupçonne que si l’on attend une chute pour acheter, on doive attendre très longtemps… et donc qu’on retombe sur des résultats un peu similaires.

Bonjour Pierre,

Merci pour cet article qui est de nouveau très intéressant et effectivement plutôt contre intuitif.

Vous avez arbitré votre portefeuille Europe au moment du krach de 2021 en sortant 2 sociétés puis en achetant 2 autres sociétés un peu plus tard (je ne révèle pas lesquelles puisqu’elles sont indiquées dans le fichier Excel de votre formation).

N’est ce pas du timing ?

De plus est ce que le fait de ne pas faire du timing signifie qu’il ne faut jamais vendre ?

Je vous remercie pour vos réponses.

Bonjour Gael,

En effet, éviter de « timer le marché » ne signifie pas pour autant « ne jamais vendre » ici.

Pour donner une définition plus précise de timing de marché, je dirai « éviter de baser ses décisions d’achat/vente juste sur des mouvements de prix ».

Si les fondamentaux d’une entreprise ou d’un secteur changent, il faut être capable de voir quand la thèse d’investissement que nous avions initialement est invalidée, et opérer les ajustements nécessaires (qui peuvent impliquer une vente).

Mais on achète ou ne vend pas juste pour la raison que le marché est « trop haut » ou « trop bas » car cela n’a guère de sens (ce serait un jugement arbitraire).

En espérant avoir pu apporter quelques éclaircissement ici ;

Bien Cordialement

Oui c’est plus clair. Merci.

Bonjour,

Dans la vidéo dont vous trouverez le lien à la fin de ce commentaire Sébastien Koubar (qui anime une chaine YouTube) présente dans une partie de la vidéo qu’il intitule « Attendre les krachs / corrections » la même étude que Pierre présente dans l’article ci-dessus. Étonnamment il présente exactement les mêmes figures que Pierre.

La coïncidence la plus bizarre est que l’étude que Pierre évoque a été publiée le 19 mai 2017 … il y a donc plus de 4 ans. Sébastien Koubar présente cette vidéo seulement 7 jours après que Pierre ait posté son article.

J’ai posté plusieurs commentaires pour avoir l’avis de Sébastien Koubar. Ils ont tous été supprimés. La seule réponse de Sébastien Koubar a consenti a publié est que YouTube détecte et supprime les commentaires offensants 🙄🤔. Bin voyons il n’y avait rien de gênant ou offensant dans mes commentaires. J’y ai juste fait mention de coïncidences et je ne l’ai nullement accusé de plagiat. J’ai même re-écrit un commentaire totalement neutre pour être certain qu’il ne soit pas supprimé par YouTube. Il a été supprimé quand même …

https://youtu.be/ONtRcWjoWTA?t=210

Bonjour Gael,

Merci beaucoup pour ce signalement. Effectivement, j’ai regardé la vidéo et les graphiques repris sont les mêmes que dans l’article. Même la citation de Lynch en intro vient de cet article, et la progression de l’argumentaire est identique…

(Et le graphique sur le turnover a probablement aussi été pris sur un des articles du site, vu que le reste du contenu vient d’ici…).

Ce n’est malheureusement pas la première fois que cela arrive, et j’ai constaté plusieurs fois des « repompes » (jusqu’à voir des phrases identiques au mot près). S’inspirer de contenu existant, c’est un peu le jeu d’internet, par contre ne jamais citer une seule fois la source, ce n’est vraiment pas fair play…

De mon coté c’est un peu usant de voir des gens reprendre mon travail publié gratuitement pour ensuite le monétiser sans même un crédit ou une citation (certains utilisaient même la première personne comme si il s’agissait du fruit de leurs recherches perso). Je vais voir ce que je peux faire ici, et merci encore pour ce signalement ;

Cdt

En tout cas ce Sébastien Koubar est malhonnête car dans mes premiers commentaires j’avais indiqué que ses phrases reprenaient exactement ce qui était écrit dans l’article. Comme je l’indiquais il a supprimé les commentaires. Et en plus il n’assume pas car il a écrit que c’est YouTube qui a supprimé mes commentaires, ce qui est évidemment totalement faux car il n’y avait rien de problématique dans ce que j’ai écrit.

Il a fait une vidéo où il indique le salaire qu’il reçoit de YouTube. Il touche une fortune chaque mois alors c’est vrai que c’est très agaçant de voir qu’il pompe le travail des autres. S’il l’a fait avec toi pourquoi ne l’aurait il pas fait avec d’autres articles ? C’est également agaçant et regrettable de ne pas pouvoir indiqué ce plagiat dans les commentaires de YouTube.

Je crois qu’il est possible de faire un signalement à YouTube pour faire valoir des droits d’auteur.

Les droits d’auteur constituent un problème majeur sur internet. Il y a de nombreux exemples où des personnes monétisent les contenus gratuits d’autres personnes.

Bonjour,

Je me permet de réagir ici afin de rectifier ce qui se dit.

Premièrement Gaël, je te reconfirme que je ne supprime aucun commentaire sous mes vidéos. Si tu as mis des liens dans tes commentaires (comme c’est le cas), Youtube ne les fait pas passer, moi non plus. Si tu bombardes de commentaires sous une vidéo, Youtube ne fait pas passer. Si tu écris un bloc de texte trop suspicieux, Youtube ne le fais pas passer.

Deuxièmement, je n’ai aucun problème à dire que 2 minutes de ma vidéo de 12 minutes se sont inspirées de cet article. Faut être stupide pour croire que le contenu de mes vidéos est inventé par moi-même. Je n’invente rien, je ne fais que retransmettre les informations que je récolte partout, que j’assemble et que je simplifie.

Troisièmement Pierre, voici ce que tu me reproches « les graphiques repris sont les mêmes que dans l’article. Même la citation de Lynch en intro vient de cet article, et la progression de l’argumentaire est identique ». Jusqu’à preuve du contraire, les graphiques ne sont pas les tiens, ni la citation de Lynch et la progression similaire d’un argumentaire ne constitue aucunement une enfreinte aux droits d’auteurs.

Je viens de relire l’article en comparant à ma vidéo et je n’ai recopié aucune phrase. Tout a été redit à ma façon et encore, la moitié de l’argumentaire de l’article ne m’a pas inspiré.

Dans tous les cas, je ne souhaite pas faire de scandale. Si ma démarche vous a déplu, je m’excuse.

Bien amicalement,

Sébastien

Bonjour Sébastien,

Pour ce qui est des suppressions de commentaires, je ne saurai donner un avis ici car j’avoue ne pas être très familier avec les règles (complexes et toujours changeantes il est vrai) de modération de youtube.

Pour le second point, personne ne te reproche de t’être inspiré de contenus déjà existant ici (en tous cas ce n’est pas mon cas). Comme dit au dessus, je suis tout à fait d’accord pour dire qu’aucune idée ne peut « émerger du néant » , et il faut bien que nous nous basions sur quelque chose (la preuve avec les graphiques de l’article, qui sont effectivement tirés d’autres études).

Pour le troisième point, le plagiat au sens du droit et de la propriété intellectuelle se définit comme « l’acte de quelqu’un qui, dans le domaine artistique ou littéraire, donne pour sien ce qu’il a pris à l’œuvre d’un autre ». Tu te doutes bien ici que si des gens qui n’ont pas écrit cet article (tels que Gael) sont capables de le reconnaitre dans ta vidéo et de s’en irriter, c’est que les deux contenus sont suffisamment similaires pour que cela saute aux yeux.

Pour ce qui est de comment éviter ce problème, comme je te l’avais envoyé en message privé : la solution est simple, il suffit simplement de créditer ta source d’origine en référence sous ta vidéo (comme je le fais dans mes articles, et comme le font la majorité des youtubeurs et vulgarisateurs).

Pour conclure là dessus, désolé si les réactions sont un peu « épidermiques » (j’ai regardé quelques vidéos de ta chaine, et clairement la majorité de ton contenu me semble personnel et toucher à de nombreux sujet, la vidéo dont il est question semble être l’exception et non la règle).

Le problème c’est que de mon coté j’ai déjà été confronté dans le passé à des gens qui ne se contentaient pas seulement de reprendre un seul article, et qui trouvaient très commode de faire des copier/coller au mot près de pans entiers du contenu du site dans leur business, je suis donc désormais beaucoup moins tolérant sur ce point.

Bien Cordialement

Pierre

Bonjour Sébastien.

Je suis bien heureux de vous lire et notamment « […] je n’ai aucun problème à dire que 2 minutes de ma vidéo de 12 minutes se sont inspirées de cet article. […] ».

Et comme il n’est jamais trop tard pour bien faire une solution simple pourrait être de reprendre la phrase ci-dessus et de la poster en commentaire de la fameuse vidéo YouTube en créditant cet article.

Cordialement 👍🏼.