La semaine dernière j’ai traité le sujet du Bitcoin, qui était la question qui revenait le plus souvent dans ma boite mail ces derniers temps. Dans cet article je voudrais répondre à une seconde question que je reçois fréquemment (qui est d’ailleurs une très bonne question) : comment investir dans un marché cher?

Actuellement les marchés actions sont hauts, l’immobilier est haut, les obligations sont chères, même le Bitcoin et les cryptodevises battent de nouveaux records : comment faire pour trouver des investissements décents dans de telles conditions?

Faut-il attendre une chute et garder son cash en attendant des jours meilleurs? Faut-il rentrer tout de suite?

C’est ce que nous allons voir dans cet article.

Table of Contents

Investir dans un marché cher : égo et aversion aux pertes

Commençons tout d’abord par revenir sur les 2 facteurs qui conduisent les investisseurs à vouloir remettre leurs achats à plus tard lorsque la bourse évolue sur des niveaux élevés (souvent à tord).

1/ L’Aversion aux pertes

Des études en économie comportementale ont démontré que nous sommes psychologiquement deux fois plus sensibles au fait de perdre de l’argent qu’au plaisir d’en recevoir.

Ce qui veut dire concrètement que si votre voisin vous donne 100 euros, vous serez probablement content aujourd’hui mais cela aura peu ou pas d’impact sur votre niveau de bonheur de demain. En revanche si votre voisin vous prend 100 euros (sans intention de vous les rendre), vous allez probablement le détester assez durablement.

Ce comportement est ce qu’on appelle un « biais cognitif« , et c’est ce qui tend à nous empêcher d’investir dans un marché cher.

Pour le contourner, nous devons toujours raisonner en terme d’espérance mathématique pour éviter de laisser nos sentiments biaiser notre jugement (ce que nous allons faire dans le point suivant).

Mais avant voyons le second facteur qui vient se mettre en travers de nos décision qui est…

2/ L’égo

Tout le monde déteste avoir tord.

Personne n’a envie de placer son argent sur un sommet de marché, et personne n’a envie de passer pour un idiot ensuite (en plus d’avoir perdu de l’argent). C’est un second facteur qui a tendance à nous empêcher d’investir dans un marché cher.

Pourquoi est-ce que je parle de ça? Parce que les facteurs qui nous poussent à ne pas investir lorsque le marché est haut sont avant tout d’ordre psychologique : tout commence par de l’inconfort au moment de cliquer sur le bouton d’achat.

Mais cet inconfort est-il justifié?

Pour qu’il le soit, il faudrait qu’il prenne ses racines dans une réalité statistique induisant une perte en capital permanente et irrécupérable suite à un mauvais timing de marché, ou bien que les mathématiques nous donnent une espérance de gain négative.

Voyons ce que disent les chiffres.

Investir maintenant VS Investir plus tard

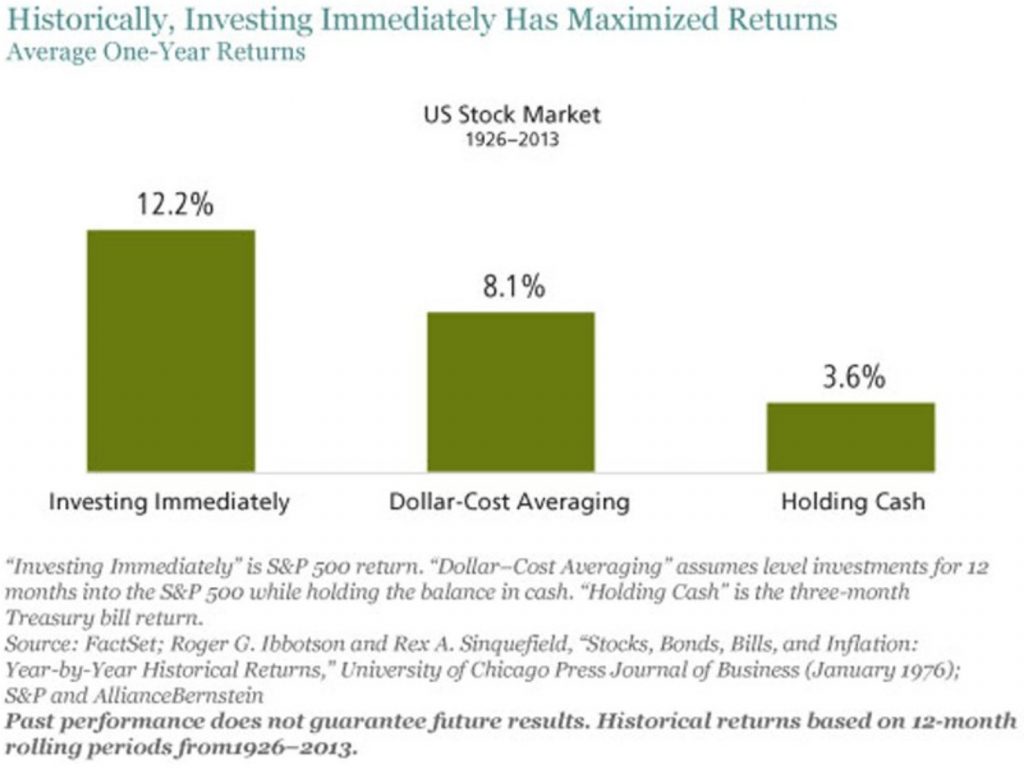

Voici un tableau comparant les rendements moyens d’une somme d’argent :

- Investie totalement en action dès que l’on en dispose

- Investie graduellement (la même somme divisée est investie mois après mois)

- Conservée en cash (par peur d’un marché baissier)

Les conclusions de ce tableau sont assez transparentes : être investi rapporte plus que rester en cash. En moyenne investir tout de suite rapporte plus qu’investir graduellement, et investir tout de suite ou graduellement rapporte plus que de garder son cash « au cas où ».

De ce point de vue, conserver son cash, même si le marché est haut est essentiellement un comportement irrationnel dicté par notre égo et notre aversion aux pertes. La plupart des études faites sur le sujet montrent que 99% du temps, investir tout de suite est plus rentable que d’attendre un hypothétique creux de marché.

Comme le disait Peter Lynch : « Plus d’argent est généralement perdu en essayant d’éviter les krachs boursiers que durant les krachs eux mêmes« .

Mais les valorisations alors?

Il est vrai cependant qu’il existe un lien entre le niveau de valorisation boursière et les rendements futurs attendus (valorisation haute = faibles rendements futurs, valorisation basse = rendements futurs élevés), mais cela ne veut pas dire qu’un investisseur peut utiliser cette information pour prévoir ou éviter les krachs en quoi que ce soit.

Dans l’article « investir en bourse en 2017 : quelles perspectives? », j’avais déjà exposé qu’historiquement les niveaux de valorisation du marché n’ont aucun pouvoir prédictif sur l’occurrence d’un krach boursier (ni sur l’ampleur de celui-ci).

Tout ce que nous savons c’est qu’en moyenne en bourse un investissement payé trop cher rapportera des rendements plus faibles, alors qu’un investissement payé peu cher rapportera des rendements plus élevés.

Cependant, nous savons aussi qu’investir tout de suite rapporte généralement plus qu’investir plus tard.

Alors comment concilier les deux? La réponse est dans le proverbe boursier anglophone suivant.

« It’s a market of stocks, it’s not a stock market ».

Ce que veut dire concrètement cette expression, c’est qu’il ne faut pas oublier que l’entité abstraite souvent désignée comme « le marché action » par les médias n’existe pas : il s’agit simplement de la somme de centaines d’entreprises, ayant elles mêmes des croissances, des chiffres d’affaires, des valorisations, des secteurs d’activités très différents.

Tout ce que nous dit un indice boursier élevé, c’est qu’en moyenne, il y a plus d’actions trop chères (donc peu intéressantes) que d’actions peu chères. Cela ne veut pas dire qu’il n’y en a pas du tout. C’est un facteur important à garder en tête lorsque vous cherchez des idées d’investissement.

Durant un krach boursier (ou un marché baissier majeur), les actions qui sont montées le plus haut sans raison valable et qui sont les plus déconnectées de leurs valeurs fondamentales sont celles qui chutent le plus brutalement. Investir dans des sociétés de qualité a des prix raisonnables est une protection naturelle contre les baisses de marché.

Cela répond également à une seconde question que je reçois souvent qui est : pourquoi ne pas simplement acheter un tracker au lieu de sélectionner ses actions une par une?

Et bien entre autres, justement pour ça. Actuellement j’ai une plus grande confiance dans les sociétés que je sélectionne une par une en m’assurant de leur qualité et de leur valorisation que dans l’achat d’un indice globalement très cher qui m’assurera probablement des rendements inférieurs à sa moyenne historique dans les années à venir.

Il n’y a pas de moment idéal pour investir

Pour finir, je tenais à préciser que si ce qui vous empêche d’investir est un sentiment diffus d’inconfort ou d’incertitude vis à vis des perspectives futures : il faut que vous sachiez que ce sentiment sera toujours présent. Il n’y aura jamais de moment idéal pour investir.

J’ai suivi les marchés boursiers pendant un cycle complet maintenant (des affres du pessimisme et de la sous valorisation de 2008 jusqu’à maintenant, période de valorisations élevées et de marché haussier majeur) : il n’y a pas eu un seul moment où toutes les lumières étaient au vert pour acheter durant cette période.

Au plus bas du krach de 2008 la tendance générale était que l’économie mondiale allait sombrer et que les actions allaient encore chuter. Durant le rebond de 2009/2010 : le rebond était en trompe l’œil, l’économie ne suivait pas, la hausse n’allait pas durer. Ensuite : le marché était trop haut, donc il ne fallait pas acheter.

En attendant tous ceux qui sont restés en cash ont obtenu des rendements dérisoires sur la période, et ceux qui se sont contentés de suivre leur plan d’investissement se sont considérablement enrichis.

Ce cycle va sans doute recommencer encore et encore. Le sentiment diffus d’inconfort est la source même des rendements élevés des actions à long terme. Ce qui est sûr à 100% ne paie aucun rendement (i.e. : le Livret A).

Bien sûr, ceci ne veut pas dire que vous devez acheter n’importe quoi attention, l’environnement actuel est l’équivalent du mode « difficile » de la bourse : trouver de bonnes opportunités est moins évident que dans un marché plus bas, et faire de mauvais choix pardonnera probablement moins que d’habitude.

Néanmoins depuis plus d’un siècle en bourse, tout s’est toujours bien passé pour les investisseurs ayant placé leur argent à long terme dans des sociétés de qualité achetées à des prix raisonnables. Il n’y a aucune raison que cela change dans les années à venir.

Conclusion

Si votre ambition est de devenir un investisseur à long terme sérieux mais que la peur de rentrer sur les marchés vous paralyse, la réponse à ce problème est simple : oubliez les indices et concentrez vous sur les sociétés qui les composent.

Warren Buffett lui même a expliqué en de multiples occasions que lui et sa société Berkshire Hathaway se souciaient assez peu des fluctuations du marché dans son ensemble, et concentraient leurs efforts sur l’étude des sociétés qui leur semblaient intéressantes.

C’est un bon conseil judicieux à garder en tête quand on veut investir dans un marché cher.

Salut Pierre,

Tu aurais donc plutôt tendance à ignorer le fameux « Sell in May and Go Away » et conseiller d’investir même dans la période creuse (à condition de trouver la bonne opportunité bien sûr)?

A plus,

Nader

Salut Nader,

Effectivement, ce sont vraiment les opportunités qui se présentent qui sont le facteur premier de décision (je garde aussi les facteurs de saisonnalité et plusieurs autres en tête dans un coin mais je ne base pas le coeur de mes décisions là dessus).

Souvent tout cela s’aligne, c’est à dire que forcement dans une période où le marché est cher il y a un peu moins d’opportunités donc on est naturellement moins exposé. Dans une période de krach comme 2008 par exemple, tout le marché est « en soldes » donc il y a naturellement beaucoup plus de choses à acheter (c’est un filtre qui évite naturellement de trop acheter au plus mauvais moment).

Et même si dans les faits investir maintenant est plus rentable qu’investir en fractionné, rentrer graduellement peut être une bonne solution pour rentrer sur le marché plus sereinement (si on ne se sent pas prêt à le faire d’un seul coup, cela offre toujours des rendements meilleurs que le cash!)

Bonjour,

Ta stratégie est intéressante mais demande du temps et des connaissances approfondies. Que pense tu de la stratégie inverse qui consiste à investir tous les mois la même somme dans des trackers comme le sp500?

Bonjour Olivier,

Les stratégies de type « dollar cost averaging » dans les indices sont une option tout à fait envisageable pour quelqu’un qui manque de temps à consacrer à l’investissement, après comme évoqué dans l’article, il faut avoir bien conscience que pour quelqu’un qui commence aujourd’hui, cela implique d’acheter un indice boursier qui se paie très cher et qui rapporte moins de 2% de dividendes par an (environ 1.90% au moment ou j’écris ce post). Donc clairement pas l’option avec le meilleur rapport risque/rendement que l’on puisse imaginer (basiquement un gros risque pour un rendement inférieur à une assurance vie…)

A titre personnel je préfère me concentrer sur des sociétés qui paient plus, qui s’achètent moins cher et qui ont historiquement une meilleure résistance aux baisses de marché que les indices.

Cdt