Si vous êtes en Bourse depuis quelques années, vous avez peut être constaté une chose : les investisseurs orientés « Value » vivent des temps difficiles.

A tel point que le consensus général sur Twitter et sur les Réseaux Sociaux en vient parfois à envisager de ne tout simplement plus considérer la Valorisation dans les critères d’achat de ses actions.

C’est à mon sens dangereux, et je me suis dit que ce serait peut être l’occasion de conduire une petite expérience intéressante.

Table of Contents

La Qualité… à Tout Prix?

L’argument des investisseurs orientés « Qualité » est basiquement que le prix d’une action ne compte que peu ou pas, du moment que vous achetez une société de très bonne qualité (parce que ses performances annuelles et sa croissance seront tellement fortes, que le prix d’achat n’aura que peu ou pas d’importance sur le long terme).

Si l’idée peut sembler étrange pour des investisseurs adeptes de Ben Graham, Howard Marks ou Warren Buffett, qui mettent la Valeur et le prix payé au cœur de leur processus, il y a cependant des arguments en faveur de cette approche.

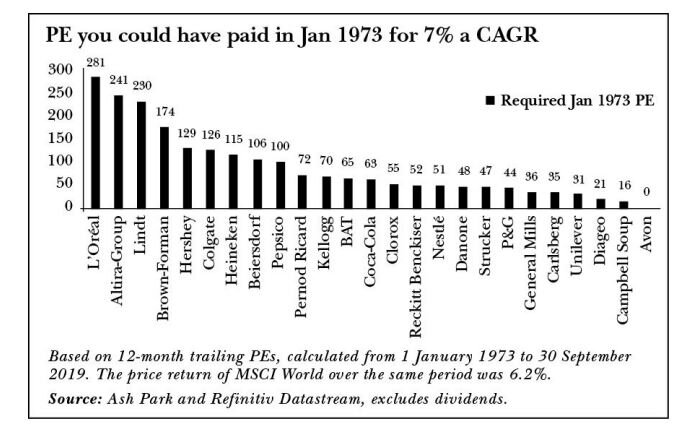

L’un d’entre eux est ce très populaire graphique de Terry Smith :

Ce que vous voyez ici, ce sont les ratios Price/Earnings que vous auriez pu payer pour détenir en portefeuille des actions qui ont (en moyenne) surperformé de 1% par an l’indice MSCI World.

Comme vous pouvez le voir, sur cette sélection de titres en particulier, il semble y avoir relativement peu de corrélation entre le prix payé, et les retours futurs.

(Gardons aussi en tête que sur un échantillon aussi petit, il est facile de biaiser la sélection en se concentrant uniquement sur la petite minorité de titres trop chers mais excellents qui ont défié la gravité de la Valorisation pendant des décennies).

Alors, les investisseurs Qualité ont-ils raison (ou pas) d’ignorer à ce point les Valorisations?

Le Portefeuile « Qualité à Prix Déraisonnable »

Pour faire un petit test « en temps réel » (c’est toujours plus intéressant qu’un Backtest), j’ai décidé de faire un petit portefeuille diversifié de quelques valeurs qui présentaient : à la fois indéniablement des ratios de profitabilité exceptionnels, et des valorisations complètement excessives (j’en ai profité pour demander l’avis de Twitter).

Cela a donné ce portefeuille :

Cette capture d’écran date du 2 octobre 2024, au moment où j’ai fais le Tweet initial. Comme vous pouvez le voir, le portefeuille performait à l’époque de +45%, et explosait plus ou moins tous les indices.

Quelle a été la performance finale du portefeuille sur 2024? Et sur ce début d’année 2025?

C’est ce que je vous propose de voir dans la suite.

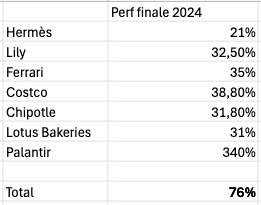

Performance Finale du Portefeuille en 2024

Coupons le suspens tout de suite, la performance finale du portefeuille a été de +76% sur 2024.

C’est plus de 3x celle de l’indice S&P 500 sur la même année. Cependant si vous regardez le détail, vous verrez que l’essentiel de la surperformance a été porté par Palantir.

Paradoxalement, Palantir est aussi la plus chère du lot, et celle que Twitter m’avait demandé d’exclure en priorité du portefeuille car « trop evidemment excessivement valorisée« .

Si vous retiriez Palantir, vous arriviez à un bien plus modeste +32% sur 2024, ce qui est nettement moins que les +43% de mon portefeuille U.S l’an dernier (qui ont de plus été réalisés au prix de beaucoup, beaucoup moins de risque et de volatilité).

Toujours est-il que si nous incluons Palantir, le portefeuille « Trop Cher » a connu une très bonne année 2024.

… et sur le début 2025, quelles sont les performances du portefeuille?

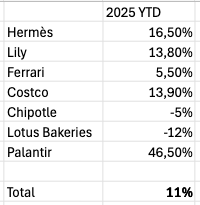

Performance du Portefeuille Début 2025

Sur le début d’année 2025, le portefeuille est en hausse de +11%. Ce qui est de nouveau significativement plus que le S&P 500, mais pas si éloigné de la performance de notre CAC 40 national qui est à +8% sur ce début d’année.

Et encore une fois, la performance est excessivement tributaire de Palantir (et passe à +5,5% si l’on retire le titre).

Bien entendu, 1 mois c’est encore un peu court pour tirer des conclusions en 2025, et je ferai des mises à jour au fil de l’eau (n’hésitez pas à me dire dans les commentaires si le sujet vous intéresse).

Selon la théorie financière, ce portefeuille pourrait continuer de très bien performer à court et moyen terme, mais devrait significativement sous performer sur un horizon temporel plus long (10+ ans).

Ceci parce que la plupart de ces valeurs sont actuellement engagées dans des tendances haussières très fortes (CF Palantir), susceptibles de persister pendant plusieurs mois.

Cependant, à un moment donné, les valorisations devraient reprendre leurs droits, et le portefeuille devrait se retrouver en dessous de l’indice, du fait de ses multiples de départ prohibitifs.

…. Ou pas, selon les partisans de l’approche « Qualité à tout prix« ?

C’est ce que nous verrons!

Conclusion

J’espère que cette petite expérience (bien que forcement victime du biais lié à une faible taille d’échantillon) vous intéressera.

Plusieurs investisseurs que je connais sont réellement prêts à payer n’importe quel prix pour ces valeurs. De mon coté, je continue de penser qu’à un moment où à un autre, les valorisations finissent toujours par reprendre leurs droits.

Si vous voulez suivre le détail de mes portefeuilles (qui eux prennent en compte des filtres de Valorisation) mois par mois au fil de l’eau en 2025, pensez à la Newsletter!

Et sur ce, je vous dis à bientôt pour une future mise à jour de ce portefeuille!

Je ne suis pas totalement d’accord avec vous. Certaines entreprises dans le lot ont des valorisations plus justifiées que d’autres (plus de croissance prévisible que d’autres). Toutes les entreprises n’ont pas la même croissance future et donc le même multiple raisonnable pour se rapprocher de la « valeur intrinsèque » (si on part du principe que la valeur intrinsèque c’est les cashflow futurs). Je vais donner un exemple extrême, est-ce qu’il vaut mieux acheter une entreprise qui va avoir une croissance de l’EPS de 30% CAGR sur les 10 prochaines années à un PER de 70 ou une entreprise qui va avoir une croissance de l’EPS 10Y de 4% CAGR à un PER de 10 (en partant du principe qu’il n’y a pas de dividende pour simplifier le retour pour l’actionnaire et que ces entreprises ne sont pas en difficulté dans 10 ans) ?

Autre point qui me dérange dans cet article, c’est la fascination des particuliers pour le PER sans s’intéresser à l’allocation du capital de l’entreprise, l’actionnariat, la manière dont l’entreprise traite les investisseurs, le caractère cyclique de l’entreprise et les CAPEX d’investissement. Si une entreprise a historiquement un bon ROE, un bon ROIC et un bon ROIIC, je suis très heureux qu’elle est bcp de CAPEX d’investissement (et donc moins de redistribution à l’actionnaire) tant que ce n’est pas des CAPEX de maintenance. Un EV/NOPAT est plus justifié pour comparer les entreprises qui investissent massivement à des forts taux de rentabilité (ce qui n’est pas le cas de toutes les entreprises dans la liste, je pense particulièrement à Palantir qui pour moi, n’a pas un MOAT énorme, difficile de savoir le degré de compétence autre que technologique des dirigeants, c’est une entreprise qui se fiche de ses actionnaires minoritaires malgré l’évolution positive du cours de bourse et n’est donc pas forcément le prochain « gagnant »).

Dernier point, je suis toujours dérangé sur la définition des actions quality, vous avez vous-même pris un panier car il y a toujours d’autres actions qui performent aussi bien voire mieux et qui évoluent à des multiples élevés si on se base sur un PER. Par exemple, j’ai une action en portefeuille qui double ses revenus tous les 3 ans et demi sans diluer ses actionnaires (et avec un levier maximum de dette de 3 fois l’EBITDA) dans un secteur de niche essentiel et par une stratégie de M&A en prenant 51% de parts des entreprises acquises et en investissant 8% du revenu annuel en R&D (bien plus que la moyenne du secteur). Actuellement elle a 3% de son marché potentiel, est-ce qu’un per proche de 100 est raisonnable (le prix de l’action a pris un peu plus de 100% en un an), je pense que oui, si elle continue comme avant (rien ne m’indique que ça va ralentir). Je tiens à préciser que je ne me définis pas comme un investisseur quality, je suis content d’avoir en portefeuille des entreprises avec des PER faibles ou communs. La valorisation est un risque comme un autre (sectoriel, disruption, mauvais management, géographique etc.) et aucune valorisation aussi basse soit-elle ne protège d’une perte de capital de 100% sur une action.

Je pense qu’il faut être ouvert à toute valorisation tant que les multiples sont réalistes. Avant de valoriser une entreprise, il faut estimer la qualité de l’entreprise, son rapport avec l’actionnaire (attention par exemple aux actions qui ont plus de cash que leur capitalisation et qui n’en font rien ou prennent des décisions douteuses), pas besoin de foncer sur toutes les actions avec un PER élevé ou toutes les actions avec un PER faible (ou de parler de régression à la moyenne pour les sociétés avec des hauts multiples sans se demander dans quel hypothèse ça peut être justifié ou non).

Pour ce qui est de la liste, le sondage Twitter était plutôt d’accord avec le fait que Hermès, Ferrari, LOTB, et les valeurs de la liste sont bien représentatives de titres très chers mais très qualitatifs.

La seule critiquée comme mentionné est Palantir, mais paradoxalement, c’est aussi le meilleur performer pour le moment (on peut toujours l’exclure par la suite et observer juste les autres).

De même toutes les entreprises du lot ont historiquement de bons ROE, et de bonnes métriques de profitabilité (c’était l’objectif).

J’ai pris cette sélection justement parce que ce sont des titres très populaires auprès des investisseurs qualité qui regardent la croissance plutôt que la valo.

(P.S : bien sûr il y a aussi des titres très qualitatifs avec des Valo nettement inférieures, mais ceux là j’ai tendance à les avoir en portefeuille, et l’objectif était d’observer des métriques extrêmes sur les deux points ici)