Dans l’article précédent, j’avais présenté plusieurs placements pouvant servir de « valeurs refuges » durant les périodes économiques difficiles.

Cependant les « valeurs refuges » sont en bourse ce que l’on appelle des « couvertures imparfaites » (c’est-à-dire qu’elles montent généralement lorsque les marchés chutent… mais pas 100% du temps, et dans des proportions souvent imprévisibles).

Dans l’article de cette semaine nous allons voir différents (autres) moyens de gagner en bourse à la baisse (ou de couvrir certains risques sur un portefeuille boursier) en utilisant des instruments assez peu connus par les investisseurs particuliers : les dérivés financiers.

Le but de cet exercice est de vous montrer qu’en bourse, tout est plus ou moins possible et que nous pouvons toujours ajuster notre portefeuille en fonction de nos anticipations ou de notre tolérance au risque (sans forcément devoir vendre nos titres).

Table of Contents

#Disclaimer sur le sujet d’essayer de « gagner en bourse à la baisse »

Attention : personnellement je ne recommanderai pas d’essayer de « gagner à la baisse » en bourse, tout simplement parce que cela se rapproche du timing de marché et de la spéculation (deux approches qui ont été prouvées comme improfitables pour la majorité des gens la majorité du temps).

Également, les mathématiques d’une spéculation à la baisse sont naturellement défavorables par rapport à un investissement de long terme à la hausse (un titre pouvant chuter au maximum de 100% alors qu’il peut monter de 1000%, 10 000%, ou 50 000% sur le long terme).

Cet article a donc pour but de vous présenter différentes options pour couvrir un portefeuille boursier, ainsi que leurs avantages et inconvénients respectifs (sans forcément vous encourager dans cette pratique), et de vous proposer une brève introduction aux « dérivés financiers ».

1/ Couvrir son portefeuille (ou gagner à la baisse) avec des options

Les options sont en bourse des contrats qui vous donnent le droit (mais pas l’obligation) d’acheter ou vendre un actif financier à un prix déterminé à l’avance pendant un temps donné. Il existe des contrats d’options de différentes natures, échéances et sous-jacents.

Les options sont parmi les instruments dits « de couverture » les plus utilisés en finance : les contrats d’options permettent par exemple de se prémunir contre une baisse de courte ou moyenne échéance d’une société ou d’un indice boursier (moyennant un coût bien sûr).

Bien entendu plus l’échéance d’une option est lointaine, plus le prix de cette protection sera élevé, et plus les options se paieront cher (de plus, il faut savoir que plus de 90% des contrats d’options ne sont jamais exécutés et sont donc perdants : pas facile d’avoir raison sur les options !).

Un exemple (simplifié) : Un investisseur possède un portefeuille diversifié composé de 30 actions. Il a peur que le marché chute sous 6 mois mais ne veut pas non plus vendre tout son portefeuille. Cet investisseur achète 100 contrats d’options « put » (baissiers) sur l’indice CAC 40 échéance Juin 2020. Si en juin 2020 les marchés ont chuté, les gains réalisés sur les contrats d’options viendront « couvrir » (totalement ou partiellement) les pertes en capital réalisées sur le portefeuille sur la période.

- Avantages principaux des options : flexibles (plusieurs stratégies possibles) et adaptables à différentes situations, présence d’effet de levier.

- Inconvénients principaux des options : parmi les instruments dérivés les plus complexes du monde financier (pour gagner de l’argent avec les options il faut avoir raison, mais il faut aussi avoir raison au bon moment, dans la bonne zone de prix, et avoir choisi la bonne stratégie).

Si vous voulez en savoir un peu plus à leur propos, n’hésitez pas lire la page wikipedia qui leur est dédiée et vous verrez que les choses peuvent vite devenir assez complexe au début sur ces instruments particuliers!).

2/ Couvrir son portefeuille avec des contrats futures

Les futures sont ce que l’on appelle des « contrats à terme », c’est-à-dire qu’ils vous permettent d’acheter ou de vendre un instrument financier à un prix déterminé à l’avance. Grace aux contrats futures il est possible de prendre une position acheteuse ou vendeuse sur un indice boursier (ou une matière première) en un simple clic.

Les contrats futures étaient initialement des instruments dits « de couverture » destinés aux matières premières agricoles (un exemple : un vendeur de blé peut vendre 100 kg de blé à un acheteur pour 30 euros qu’il livrera dans 6 mois. Si dans 6 mois, le prix du blé est passé à 20 euros, l’agriculteur gagnera de l’argent dans l’équation et se trouve « couvert » contre les fluctuations du marché du blé pendant la durée de la production).

Si vous maitrisez bien la langue de Shakespeare, voici une courte vidéo expliquant comment fonctionnent les contrats futures à travers l’exemple simple d’un glacier qui veut se protéger contre une hausse des prix du lait :

La même chose est possible sur les actions en achetant ou en vendant des futures (une position nette vendeuse sur des contrats futures permettra de couvrir son portefeuille ou de « gagner à la baisse » sur les bourses). Pour faire cela on « vend » simplement un contrat future a échéance 3 mois, 6 mois ou 1 an par exemple. Si à l’échéance le prix de l’indice est inférieur au prix payé, nous encaisserons de l’argent.

Il faut savoir également que les contrats futures incluent un effet de levier important (un point sur un contrat future sur le CAC 40 vaut 10 euros, sachant que l’indice peut facilement bouger de 100 ou 200 points en une seule journée de bourse!

Le principal problème des contrats futures est qu’ils nécessitent un ticket d’entrée élevé (plusieurs milliers d’euros généralement, ce n’est dont pas l’instrument à privilégier si vous souhaitez investir 100 euros, ou même investir 1000 euros), et qu’ils permettent généralement d’utiliser un effet de levier considérable (ce qui peut être dangereux).

- Avantages principaux des futures : assez simples à utiliser, marchés très liquides, possibilité d’utiliser du levier.

- Inconvénients principaux des futures : capital de départ important nécessaire, possibilité d’appels de marge si capital insuffisant, possibilité de perdre plus que sa mise initiale (!)

3/ Couvrir son portefeuille (ou miser à la baisse) avec des CFDs

Les CFDs (ou « contract for difference ») sont des instruments qui fonctionnent grosso modo comme des contrats futures… mais à plus petite échelle (et les mises d’entrée sont souvent plus basses).

L’inconvénient en revanche est que si les futures sont échangés sur des marchés dits « règlementés », les CFD sont échangés sur des marchés « non règlementés » (et il y a d’ailleurs eu de nombreuses controverses au sujet de ces produits au cours de ces dernières années).

Les CFDs sont d’ailleurs des instruments financiers relativement dangereux pour les novices, car comme dans le cas des futures (et à l’inverse des actions en direct) : vous pouvez perdre plus que votre mise de départ.

(Vous trouverez d’ailleurs chez tous les courtiers en CFD sérieux le disclaimer suivant : « Le service d’exécution d’ordres sur CFD présente un risque élevé et peut aboutir à des pertes excédant votre investissement initial. La négociation sur CFD ne convient pas à tout type de client. Veuillez-vous assurer que vous avez pris pleinement conscience des risques inhérents à ce type d’opérations. »)

Malgré ces défauts, les CFDs restent parmi les rares instruments qui permettent de miser à la baisse de manière relativement « simple » sur presque n’importe quel type d’instrument financier (on peut par exemple vendre des CFDs sur le CAC 40 pour « couvrir » un portefeuille européen).

- Avantages clés des CFDs : Gros choix d’instruments financiers disponible, mise de départ modeste possible, présence d’effet de levier

- Inconvénients clés des CFDs : Marchés « de gré à gré », possibilité de perdre plus que le capital initial (!)

4/ Couvrir son portefeuille avec des Turbos Warrants

Les turbos warrants sont une sous forme particulière de contrat d’option qui permet de miser à la hausse ou à la baisse sur un actif sous-jacent.

L’avantage de ces contrats c’est qu’ils sont moins compliqués à utiliser que les options classiques (car ils sont moins sensibles à des variables comme la volatilité ou le temps), et permettent de miser à la baisse (ou à la hausse) sur un indice ou une société.

Comme dans le cas des options classiques, ils ont l’avantage d’inclure du levier et de se payer relativement peu cher (généralement quelques euros pour un turbo warrant). Les Turbos se distinguent des options classiques en incluant ce qu’on appelle une « barrière désactivante » qui est une sorte de « stop loss » intégré.

En cas d’anxiété liée au sens futur des marchés boursiers, acheter quelques turbos warrants baissiers peut donc être une bonne manière de se protéger contre les chutes de marché tout en évitant les problèmes de capital élevé liés aux futures, et les problèmes de complexité (avoir raison au bon moment) liés aux options classiques.

- Avantages clés des Warrants : Plus simples que des options classiques, pas de possibilité de perdre plus que les sommes engagées (barrière désactivante)

- Inconvénients clés des Warrants : frais parfois élevés, possibilité d’être « désactivé » (l’instrument perd l’intégralité de sa valeur si le sous-jacent passe au-dessus d’un certain seuil), risque émetteur (ces produits sont généralement émis pas des banques)

5/ Couvrir son portefeuille (et son PEA) avec des trackers baissiers

Les trackers baissiers sont sans doute la manière la plus simple de miser à la baisse sur les indices boursiers. Comme il existe des trackers qui vous permettent de répliquer simplement la performance d’un indice boursier, il existe des trackers qui vous permettent de répliquer l’inverse de la performance d’un indice boursier.

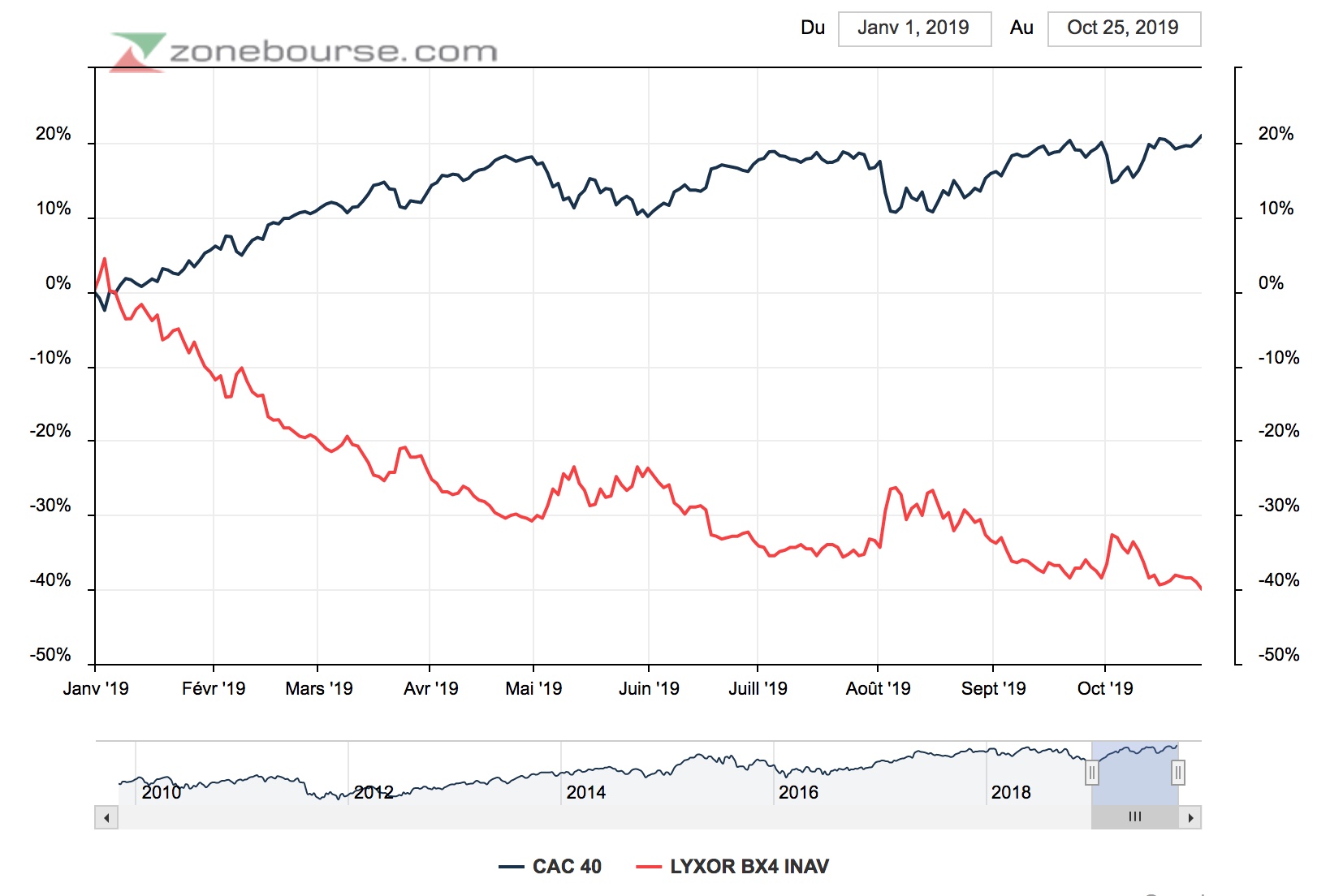

Concrètement ces trackers vous permettent donc de gagner 1% lorsque le CAC perd 1%, et certains incluent même de l’effet de levier (ce qui permet de gagner 2 fois, 5 fois ou 10 fois les performances de l’indice à la baisse).

Attention cependant ces instruments ne sont pas faits pour être conservés sur du long terme (le jeu des pourcentages venant « éroder » leurs performances sur de longues périodes de temps), mais ils peuvent être de bons instruments de couverture à inclure ponctuellement dans un portefeuille.

A noter que le tracker « BX4 » est le seul instrument financier baissier incluant de l’effet de levier qui soit éligible dans le cadre d’un Plan Epargne en Actions (et donc le seul produit qui vous permette de miser à la baisse sans vous faire taxer si vous êtes un investisseur français).

- Avantages clés des trackers baissiers : Simplicité, liquidité, seuls instruments baissiers éligibles au PEA

- Inconvénients clés des trackers baissiers : Préférables sur de courtes périodes de temps, levier nettement inférieur aux autres options évoquées (plus de capital nécessaire)

Conclusion

Personnellement je n’ai jamais « couvert » mon portefeuille depuis la crise de 2008 (une couverture ou une spéculation baissière mal timée est quelque chose qui vous coûtera de l’argent en bourse), et essayer d’en mettre une en place au bon moment reste une manière indirecte de timer le marché (chose que je ne recommanderai pas forcement).

Néanmoins j’ai pensé qu’il pouvait être intéressant de dédier un article à ces instruments car ils constituent des options qui peuvent vous permettre de vous protéger (partiellement ou totalement) contre les baisses de marché sans avoir forcement à vendre vos actions (ce qui est mauvais pour la composition des intérêts et peut s’avérer problématique sur les gros portefeuilles boursiers).

Malgré toutes mes recommandations en faveur d’une approche « buy and hold » diversifiée sur différents actifs à fort potentiel sur le long terme, je sais que certains investisseurs peuvent parfois connaitre un certain inconfort à l’idée de ne simplement « rien faire » durant un marché baissier (la psychologie de chaque investisseur et ses objectifs étant par nature différents).

Mon article sur les valeurs refuges, et cet article dédié aux dérivés financiers pourront donc vous donner plusieurs pistes qui vous permettront de réduire votre exposition (si vous le souhaitez) en cas de chute, tout en conservant sereinement votre portefeuille d’actions de qualité sur le long terme.

Merci à vous pour ces conseils pour investir en bourse, je suis en train de me renseigner et vais sans doute ouvrir un compte démo pour tester.

Bonjour,

Merci pour ces idées de couverture. Et que pensez-vous d’acheter de la vol en période de calme, quand tout va bien ? Et voire, pourquoi pas, vendre de la vol à découvert en période de stress?

Bonjour Nader,

C’est en effet un exemple de stratégie un peu plus complexe que certains mettent en oeuvre (par exemple une stratégie 90% actions 10% vol), ce qui permet de réduire la volatilité globale du portefeuille.

En revanche en règle générale cela ne permet pas forcement d’augmenter les rendements totaux (puisqu’on paie le prix de la couverture utilisée). Et pour ce qui est de switcher entre achat et vente de vol : cela se rapproche du timing de marché qui ne donne généralement pas de très bons résultats chez les investisseurs particuliers (https://plus-riche.com/bourse-timing-de-marche) ;

Bien Cordialement

Merci pour votre retour d’experience!

Au plaisir de vous lire.