J’ai été pas mal occupé en Janvier, et il arrive donc un peu plus tard que d’habitude, mais le voici : le bilan annuel 2024!

… et il est intéressant car 2024 a tout simplement marqué ma meilleure performance annuelle depuis que je suis en bourse (du moins, sur l’un des deux portefeuilles!).

L’indice S&P 500 ayant clôturé autour des 25% en 2024, et l’Europe autour de 0, vous ne devriez pas avoir trop de mal à deviner lequel… mais la question est, le portefeuille U.S a-t-il fait mieux que le S&P (et si oui de combien)? La réponse dans la suite!

P.S : L’article sera un peu moins riche en graphiques que d’habitude, car Yahoo Finance, dont je me servais pour l’essentiel de mes données, a décidé de passer payant! Ce qui fait que (pour l’instant) je n’ai plus de solution pour sourcer mes données gratuitement en Daily.

Table of Contents

Résultats du Portefeuille Européen en 2024

Pour commencer par le moins reluisant, 2024 n’a pas été une année faste à la bourse de Paris, puisque l’indice CAC 40 a clôturé à -3%… et a donc sous performé le Livret A sur l’année!

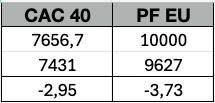

Voici la performance de mon PEA comparée à celle de l’indice CAC 40 en 2024 :

Comme vous pouvez le voir, les 2 portefeuilles ont clôturé l’année en baisse autour des -3%, avec le Portefeuille Européen qui a même fait (une fois n’est pas coutume, je l’espère) un peu moins bien que l’indice.

Pourquoi est-ce le cas? Voyons cela plus en détails.

Une année difficile sur l’Europe

Le portefeuille européen est malheureusement assez chargé en valeurs positionnées sur le secteur du luxe (car en Europe, il est difficile de tout miser sur la Tech coté croissance)… qui ont plus ou moins toutes pris du plomb dans l’aile en 2024!

- L’Oréal a par exemple terminé l’année à -26%.

- LVMH à -16%.

- Pernod à -30%.

Dans ce contexte compliqué où même les « Blue Chips » ont sévèrement corrigé, il n’était pas facile de rester autour du zéro sur l’année.

Aussi douloureux que cela puisse paraitre sur 2024, je ne me vois pas pour autant exclure ces valeurs du portefeuille pour seule raison d’une mauvaise année. Comme évoqué LVMH était devenu très chère, et le ralentissement chinois a pesé lourdement cette année.

Heureusement il y a eu quelques gagnants du coté des Small et Mid caps, et l’équilibrage du portefeuille fait que cela a permis de limiter la casse. Le meilleur performer de l’année 2024 a d’ailleurs été une Mid Cap : GTT avec +13% sur l’année.

Comme mentionné dans la dernière vidéo, une des raisons principales derrière cette année « plate » a été un dégonflement des multiples de valorisation sur beaucoup de titres.

Baisse des Valos et hausse des Rendements (Ratios clés 2025)

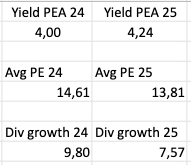

Vous pouvez constater de ce fameux dégonflement des valorisations en regardant les ratios P/E du portefeuille européen ainsi que son rendement moyen aujourd’hui :

Comme vous pouvez le voir, du fait de ce dégonflement des multiples récents (et disons le franchement, du pessimisme ambiant sur l’europe), les ratios financiers du portefeuille sont actuellement très bons.

La valorisation est basse (P/E de 13,8). Le rendement est haut (4.24%). La croissance anticipée reste correcte.

Si 2024 n’a pas été une année terrible, je reste donc raisonnablement optimiste pour la suite. Pour rappel, l’an dernier le portefeuille européen avait fait +14% contre +10% pour le CAC, et l’année d’avant -1% contre -10% pour le CAC.

Même sur de bonnes stratégies, il est rare de battre l’indice 100% du temps, et l’essentiel est surtout d’avoir de bonnes maths sur le long terme. C’est toujours le cas du portefeuille actuellement, malgré la faiblesse de 2024.

Vous pouvez accéder au détail de mon PEA 2025 via la Newsletter.

Mais à propos de bonnes maths…. cette performance en demi-teinte sur l’Europe a été plus que compensée par les États-Unis en 2024!

Résultats du Portefeuille U.S en 2024

La partie intéressante maintenant… la performance 2024 du portefeuille U.S a été de +43%!

Ce qui faisait plus de 18% de surperformance par rapport au S&P 500 qui a clôturé l’année autour de +25% (ce qui était déjà une année extraordinaire en soit).

Quels ont été les principaux contributeurs de cette Surperformance?

Principaux contributeurs à la performance

Les « Top Performers » de 2024 sont principalement Nvidia et Broadcom, que j’avais évoqué sur le site à plusieurs reprises en début d’année dernière.

A noter ici que mon portefeuille contient typiquement quelque part entre 20 et 25 titres, ce qui explique que vous verrez rarement des années à 3 chiffres (malgré NVDA et AVGO).

Cependant la surperformance relative de 18% ici illustre qu’il reste possible de battre le S&P avec un portefeuille bien diversifié.

Ces actions ne sont pas concentrées que sur les Techs mais sur tous les secteurs, et je considère mon portefeuille U.S mieux équilibré, et mieux positionné que l’indice S&P américain (dont j’avais évoqué les problèmes de concentration) pour naviguer l’environnement de 2025.

Comme vous pouvez le voir, la répartition sectorielle ressemble assez peu à celle du S&P 500, et si les techs ont été les plus gros contributeurs à la performance 2024, je ne mise pas que sur eux pour la suite.

Les Ratios Clés du Portefeuille

La valorisation de mon portefeuille est actuellement inférieure à celle du S&P, et ses dividendes sont plus élevés.

Voici les ratios moyens des valeurs du portefeuille comparés à l’indice S&P 500 à début 2025 :

Comme vous pouvez le voir, le P/E 2025 autour des 20 est < celui de 24 du S&P 500, et son rendement de 2.8% est > 1.3% du S&P 500.

Maintenir ce positionnement me donne à mon sens une plus grande marge de sécurité.

Comme je l’avais évoqué dans la vidéo « Où investir en 2025« , éliminer le facteur « concentration » sur le S&P 500 et limiter le nombre de titres jugés comme « trop chers », peut être à mon avis un facteur de surperformance pour les années à venir.

A titre d’exemple, notons que Warren Buffett a très largement vendu sa (grosse) position sur Apple dernièrement, alors qu’il s’agit toujours ici d’une des plus larges capitalisations de l’indice américain :

Et comme évoqué au dessus, mon allocation de portefeuille personnelle diffère assez largement de celle de l’indice.

Je continuerai de poster sur le site en 2025, mais vous pouvez toujours suivre le contenu détaillé du portefeuille U.S 2025 chaque mois via la Newsletter.

(P.S : Mes achats et ventes de 2024 y ont été postés l’an dernier, chaque mois)

Résultats Immobiliers en 2024

Je n’ai plus eu de mésaventures sur mes placements immobiliers dernièrement (comme cela avait été le cas il y a quelques années). Et cela est dû au moins partiellement à mon sens à des facteurs qui ne sont pas nécessairement positifs. Je m’explique.

L’accès au logement est à mon sens toujours plus cher, et toujours plus compliqué (surtout dans les secteurs en forte demande, comme c’est le cas chez moi).

Pour les gens déjà propriétaires tels que moi c’est très bien… mais je suis assez lucide pour voir que socialement, ce n’est pas une bonne chose. Principalement parce que les salaires n’ont pas suivi.

Également, la combinaison du manque d’offre de logements, d’inflation, et de mesures stupides de l’état ont crée un cocktail explosif qui a fait monter les prix de près de 20% en 4 ans dans mon secteur. Coté Cashflow, voici ce que cela donne en 2024.

Bilan des investissements immobiliers en 2024 (cashflow) :

Loyers perçus à mi 2024 (en légère hausse, car indexés sur l’inflation) :

- Appartement 2 : 7280 euros

- Appartement 3 : 7236 euros

Crédits remboursés sur la période (toujours stables) :

- Appartement 2 : 3420 euros

- Appartement 3 : 4116 euros

Charges courantes sur la période (pas d’imprévus/travaux majeurs en 2024) :

- Appartement 2 : 290 euros

- Appartement 3 : 288 euros

Taxes Foncières 2024 (toujours en forte hausse #mercil’état) :

- Appartement 2 : 407 euros

- Appartement 3 : 501 euros

Total 2024 = 14 516 de recettes – 7536 de crédit – 578 euros de charges – 908 euros de Taxes Foncières = 5494 euros de cashflow positif (soit 457 euros/mois en 2024).

Le cashflow a été quelque peu entamé par les hausses de taxes foncières explosives, mais l’indexation des loyers sur l’inflation fait qu’il a cependant continué d’augmenter.

En ce sens, l’immobilier reste une bonne manière de préserver son pouvoir d’achat dans un monde toujours plus cher.

Je sais que la partie bourse intéresse plus que la partie immobilière sur le site, mais par soucis de transparence, je dois vous dire que j’ai aujourd’hui gagné plus en nominal dans le temps sur la partie immobilier que sur la partie bourse (principalement à cause du gros levier : 6%/an sur 200 000 = 12 000 > 15%/an sur 50 000 = 7500).

Dans la durée, je m’attends à ce que la partie bourse fasse mieux que la partie immobilier (comme évoqué dans ma vidéo assez populaire « Bourse vs Immobilier« ). Et j’espère (pour tout le monde socialement), que les prix du logement vont se calmer un peu.

Bien sûr la partie immobilière a aussi été plus chronophage, plus couteuse en cash, et plus crispante à gérer que la partie bourse (peut être paradoxalement pour beaucoup de français, qui s’attendent en majorité au contraire).

C’est un arbitrage que chacun doit faire ici en fonction de sa situation et de ses possibilités, mais les conditions générales étant aujourd’hui ce qu’elles sont dans mon secteur, je suis content d’avoir pu acheter autant d’appartements que ma capacité d’endettement me le permettait, quand je le pouvais encore.

Conclusion

Si vous prenez la performance des 2 portefeuilles lissée sur l’an dernier, vous avez toujours un solide +20% sur 2024, ce qui (malgré la faiblesse de l’Europe) est toujours 2x supérieur à la moyenne annuelle des marchés actions!

Et un solide +43% l’an dernier sur les États-Unis!

Pour ce qui est de 2025 (et suite à l’explosion haussière de l’an dernier), je me sens mieux positionné pour affronter l’année avec un PEA faiblement valorisé pour me diversifier, et un portefeuille U.S dont les performances ne sont pas 100% corrélées à celle de l’indice S&P 500 pour la suite.

Si ce positionnement vous intéresse, vous pouvez accéder au détail de ce que j’achète et vends chaque mois « en direct » via la Newsletter du site!

En espérant que ce petit compte rendu vous aura intéressé. Et sur ce je vous dis à bientôt pour un prochain article ou vidéo!

Laisser un commentaire