Cela ne vous aura sans doute pas échappé ces jours-ci, mais le Président Donald Trump est très en forme en 2025.

Et nous sommes revenus, comme lors de son précédent mandat (mais en pire), dans un contexte boursier où les marchés mondiaux sont suspendus à ses tweets.

Il y a des inquiétudes (fondées) sur le fait que ses politiques extrêmes concernant les Tariffs ne plongent l’économie dans une récession durable d’ici quelques mois, ce qui a causé un plongeon des bourses.

Ce plongeon boursier est-il une opportunité, ou les inquiétudes du marché sont-elles justifiées?

Et comment je navigue personnellement dans le présent contexte? Voyons cela ici.

Table of Contents

Pourquoi les Bourses Chutent

Je vais faire un récapitulatif bref ici, car le sujet étant omniprésent dans la presse depuis quelques temps, vous êtes sans doute déjà au courant de l’essentiel.

Basiquement, le Président Trump impose des Tariffs (droits de douane) toujours plus élevés sur les importations des Etats-Unis. En retour certains pays contre-attaquent. La crainte majeure est que cette escalade ne se fasse au final au détriment de tout le monde, en paralysant le commerce international, et en faisant exploser les prix de certains biens ou services.

La logique est la suivante : si vous faites monter le prix d’un bien de X%, les gens l’achèteront moins, les sociétés qui les produisent vendront moins. Si les profits chutent, les entreprises licencient, les gens perdent leurs travails et ont moins d’argent pour acheter… et les banques centrales doivent s’en mêler pour endiguer le phénomène : c’est une récession.

A partir de là, deux scénarios sont possibles :

- Trump sait cela, et utilise ses politiques actuelles comme levier de « négociation musclée »

- Trump campe trop longtemps sur ses positions, ce qui déclenche une récession

Dans le premier cas le déclin boursier actuel est une opportunité. Dans le second, il y aura probablement une chute plus large sur les marchés boursiers (gardez en tête que pour l’instant les bourses chutent uniquement sur de la peur, et les conséquences des politiques de Trump ne se matérialiseront que sur les publications de société des trimestres suivants).

Mais les bourses anticipent toujours.

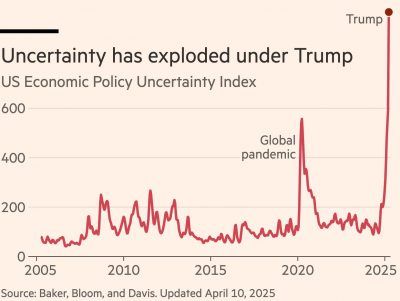

Pour faire court, aujourd’hui notre problème (hors craintes de récession possiblement fondées) sur les marchés est ceci :

Les bourses détestent l’incertitude. Et Trump, par sa personnalité et ses politiques imprévisibles crée de l’instabilité, et de l’incertitude.

Les indicateurs économiques deviennent inutiles dans un contexte où ce sont les tweets du président qui dictent la mesure de la bourse, et des échanges internationaux.

Comment faire pour naviguer dans ce contexte de haute incertitude?

Que Faire Dans le Contexte Boursier Actuel? (Quelques Pistes)

Si le futur est par nature inconnu, il y a quelques certitudes boursières sur lesquelles nous pouvons nous reposer pour la suite.

1/ Sortir pour « Rerentrer plus tard » est (probablement) une mauvaise idée

J’en ai souvent parlé ici, mais nous avons eu encore cette semaine la preuve « en temps réel » de pourquoi sortir complètement du marché pour essayer d’éviter les périodes difficiles est une mauvaise idée.

Comme en a témoigné le décrochage de la semaine dernière, suivi d’un violent rebond de +7% le lendemain : les meilleures et les pires séances de bourse de l’année ont tendance à arriver quasiment en même temps.

Cela a toujours été le cas en bourse, et cela sera sans doute toujours le cas par la suite :

Les chances sont donc que si vous sortez totalement votre portefeuille durant ce genre de périodes d’incertitude, vous pourrez peut être couper une partie de la baisse, mais vous raterez aussi sans doute le rebond (et les meilleures séances de l’année).

Certains diront que ce n’est pas grave, mais rater ces séances de rebond conduit historiquement a des performances boursières médiocres sur le long terme.

C’est pour cela que le timing de marché est toujours une question difficile.

Cependant nous pouvons garder quelques éléments en tête sur la nature des corrections.

2/ La Cartographie des Corrections Historiques

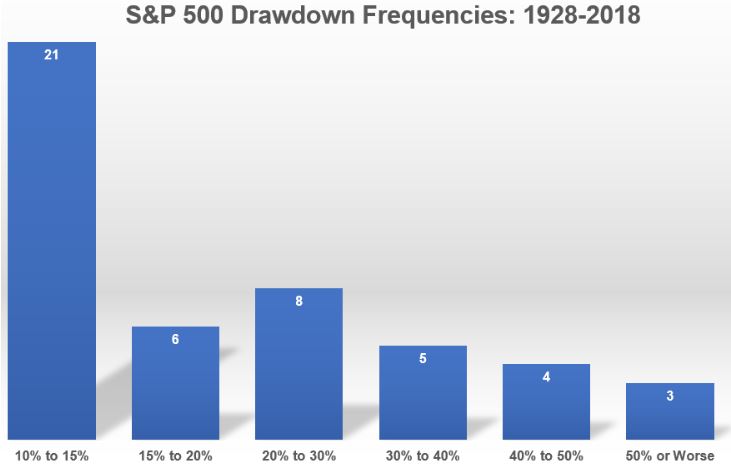

Les évènements qui causent les corrections boursières changent, mais les réponses des bourses à ces évènements ont tendance à se ressembler.

Garder en tête les statistiques historiques des précédents déclins boursiers peut donc aider (conjointement à une analyse des valorisations et du présent contexte) à déterminer des seuils qui ont été historiquement intéressants.

Pour rappel (tiré de mon vieil article, toujours d’actualité « Faut-il acheter maintenant?« ) :

- 45% du temps les corrections ne dépassent pas 15%

- 75% du temps les corrections ne dépassent pas 30%

- 94% du temps les corrections ne dépassent pas 50%

Si vous voulez un peu plus de détails sur les sources de ces stats, n’hésitez pas à relire mon article.

Actuellement, nous avons à peine effleuré la zone des -20% sur le S&P, et sommes aujourd’hui à -9% suite au rebond.

3/ Surveiller l’action des prix

Certains croient en l’analyse technique, certains n’y croient pas. Personnellement j’ai toujours trouvé qu’elle nous apportait des informations intéressantes sur une partie de la bourse sur laquelle l’analyse fondamentale ne nous dit rien : la psychologie du marché.

Les tendances boursières sont crées par les gros fonds (qui font bouger les prix boursiers), selon si ils sont dans une phase d’accumulation ou de distribution. Vous pouvez voir ce qui se passe à ce niveau par l’analyse des prix et volumes.

Si il y a actuellement zéro signe d’accumulation, les prix ne sont probablement pas prêts de se reprendre, et vous pouvez garder votre cash et patienter tranquillement.

De simples filtres et indicateurs de tendance peuvent vous aider (simplement) à éviter de renforcer des titres en pleine chute, et à patienter tranquillement pour ne pas gaspiller votre cash.

Comme vous pouvez le voir ci-dessus, le « gros rebond » boursier de 7% qui a fait couler beaucoup d’encre dans la presse la semaine dernière reste mesuré une fois remis en perspective, et ne remet pas en cause la tendance de fond.

Regarder les graphiques sur de longues périodes de temps peut vous aider à garder de la perspective dans un contexte de volatilité accrue (comme c’est le cas en ce moment).

Ceux qui suivent le site depuis un moment et la Newsletter savent que surveiller les graphiques pour de potentiels points d’entrée fait toujours partie de mon approche générale durant les périodes de correction.

Cependant rassurez-vous, si vous n’êtes pas un pro de l’analyse technique ici, il y a d’autres options.

4/ Acheter plus après les mauvais mois boursiers (le DCA amélioré)

Savoir être patient peut vous permettre de redéployer votre capital à vil prix, et d’accélérer votre vitesse d’enrichissement.

Et même Warren Buffett, qui recommande aux investisseurs particuliers de ne pas essayer de timer le marché, est célèbre pour en fait, accumuler de grosses piles de cash dans les périodes qu’il juge peu propices, pour ensuite les déployer à de faibles valorisations.

Cependant, la question du timing étant par nature complexe, et nécessitant une analyse poussée sans jamais supprimer totalement le risque que l’on se trompe, beaucoup d’investisseurs choisissent de laisser de coté la question, simplement en achetant des actions tous les mois : c’est la fameuse méthode du « Dollar Cost Averaging« .

Cependant, vous pouvez facilement modifier cette méthode pour capitaliser un peu plus sur les périodes de krach, et de faiblesse boursière. Plusieurs papiers ont proposé une amélioration simple de ces achats mensuels automatiques d’actions pour les adapter aux conditions de marché (parfois appelées « Value Averaging », ou « DCA amélioré ») :

La règle est simple : vous achetez toujours des actions tous les mois, mais vous en achetez plus après un mois négatif sur les indices, et moins après un mois positif. Vous pouvez pondérer cette approche en fonction du % de déclin, et de vos préférences.

Historiquement, c’est une méthode simple, mais qui marche et qui génère de la surperformance, comme indiqué dans le papier de recherche dont je vous ai mis les conclusions ci-dessus (même si cette surperformance reste modérée, elle joue sur de longues périodes de temps).

5/ Privilégier des valeurs peu sensibles aux Tariffs

Si vous avez une approche moins automatique et plus orientée « stock picking » (ce qui est mon cas), vous avez aussi l’avantage d’avoir un meilleur contrôle sur le contenu de votre portefeuille boursier que via un portefeuille de fonds indiciels.

Usuellement durant les périodes de panique, l’irrationalité boursière est forte, et les bons titres finissent souvent par être vendus avec les mauvais.

C’est généralement là que les opportunités surviennent.

Dans le présent contexte, cela peut se traduire par le renfort de titres peu sensibles aux Tariffs qui sont aujourd’hui vendus avec le reste du marché sans distinction particulière quant à la différence de fondamentaux (un problème aggravé par la popularisation des fonds indiciels à mon sens, qui appuient sur le bouton « vendre » sans discrimination).

Vous vous en doutez par exemple, mais des sociétés qui génèrent une large part de leur chiffre d’affaire dans leur propre zone géographique ne seront que peu impactées par les tariffs, contrairement à celles qui font l’essentiel de leurs ventes à l’international, et en particulier aux Etats-Unis.

Un exemple concret à la bourse de Paris : les risques ne sont pas les mêmes aujourd’hui sur une société comme Vinci qui génère plus de 80% de son chiffre d’affaire en Europe, et sur LVMH qui ne génère que 25% de son CA en Europe.

Une autre manière de limiter les conséquences potentielles de ce qui se passe en ce moment, est de surveiller des sociétés si essentielles, que leurs ventes ont peu de chances d’être lourdement impactées (on en revient toujours au pricing power).

C’est sur ce type de sociétés que je concentre mes « Watchlists » actuellement pour d’éventuels renforts au fil de l’eau en fonction des conditions de marché dans les semaines qui viendront (plus à ce propos dans les futures Newsletters).

Conclusion

Mettre de l’argent au travail après des déclins boursiers significatifs est historiquement une bonne manière de booster ses retours. Mais cela peut être difficile psychologiquement, car la volatilité est toujours accrue, et l’incertitude, maximum.

Aujourd’hui, nous n’avons fait qu’effleurer le seuil symbolique des -20% sur les bourses, qui est usuellement celui considéré pour parler officiellement de marché baissier. Et les valorisations des Etats-Unis restent toujours élevées comparativement à leur moyenne historique (malgré la correction).

En espérant que vous aurez trouvé quelques pistes qui vous seront utiles pour la suite dans les 5 points présentés dans cet article. Si vous voulez en savoir plus sur ce que j’achète personnellement chaque mois, pensez à la Newsletter.

Et sur ce, je vous dis à bientôt pour un prochain article (… ou vidéo, quand j’aurai le temps!)

Laisser un commentaire