Si à la fin du mois de mars, je vous avais dit que les actions évolueraient sur des niveaux records à mi 2020 malgré une pandémie, le plus gros trimestre de récession depuis un siècle, et une économie mondiale quasiment à l’arrêt : vous m’auriez sans doute pris pour un fou.

Pourtant c’est ce qui est en train de se produire actuellement aux États-Unis. Comme l’écrivait Jesse Livermore : « les marchés financiers ne sont jamais « évidents ». Ils sont conçus pour tromper la majorité des gens la majorité du temps. »

En 2020, les bourses continuent d’obéir à cette règle avec à la fois la correction ET la recovery la plus rapide depuis 1 siècle. Que s’est-il passé exactement? Essayons d’apporter quelques éclaircissements.

Table of Contents

Bourse américaine : Des niveaux record malgré la crise

Vous le savez peut être mais les États-Unis sont loin d’être le pays qui a le mieux géré l’épidémie de coronavirus.

En fait, leur situation ne s’est guère améliorée, et là ou de nombreux pays ont réussi à calmer le jeu ces derniers mois, le nombre de nouveaux cas journaliers aux US reste comparativement élevé :

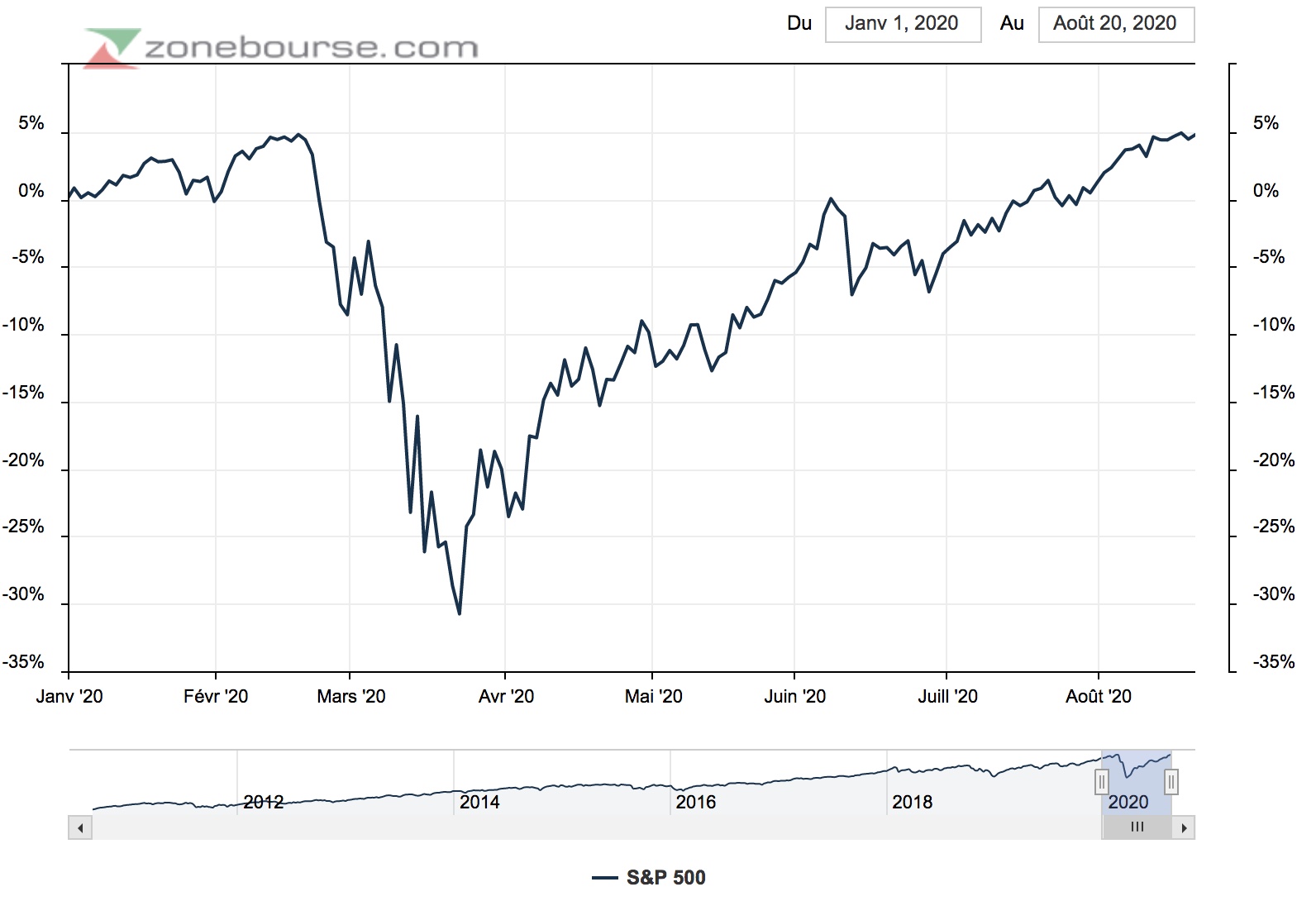

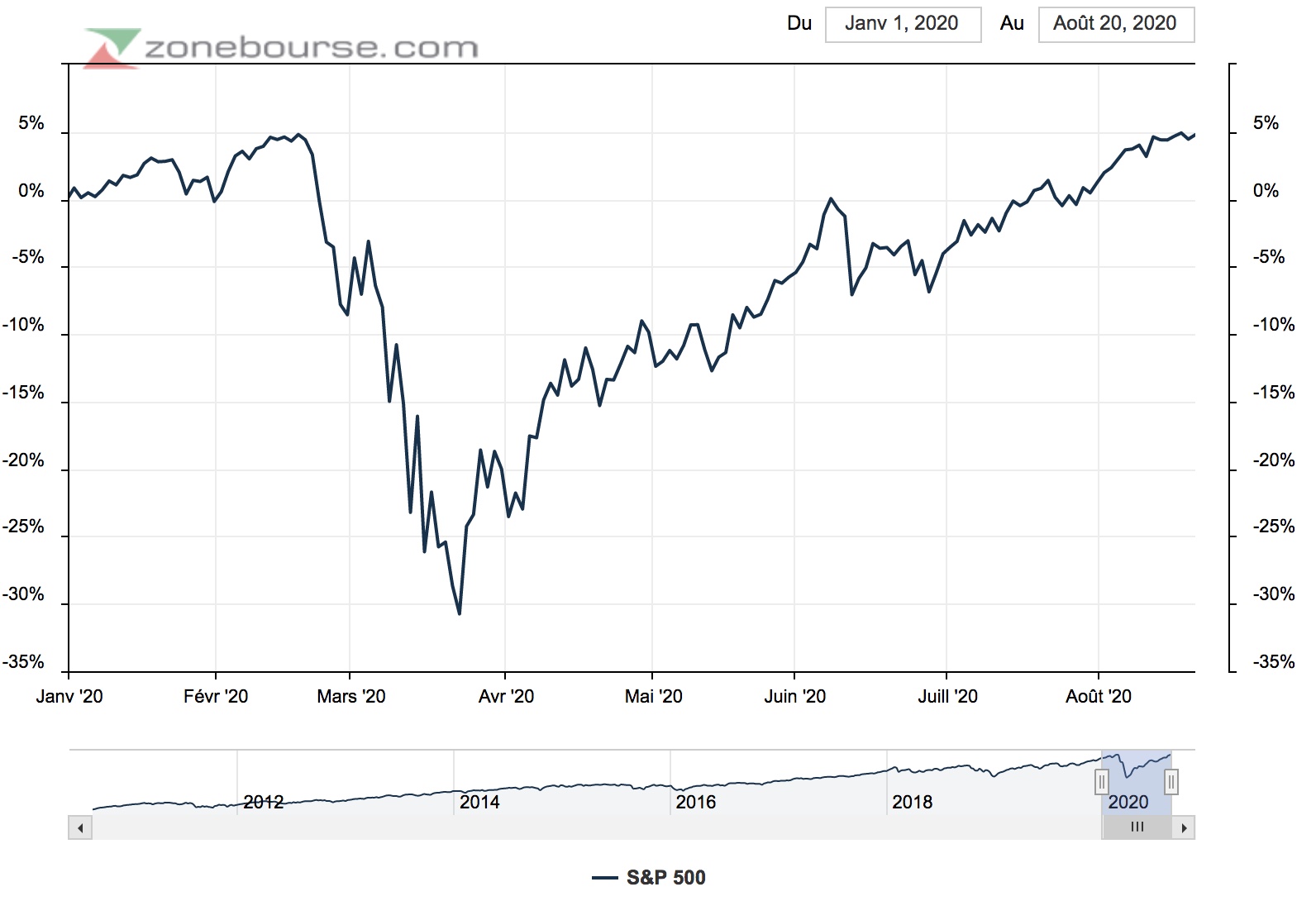

Cela n’a cependant pas empêché les bourses américaines de réaliser une des meilleures performances de 2020, et il semble que la situation actuelle ne fasse guère paniquer les investisseurs américains :

Le creux de mars 2020 a donc été massivement racheté (malgré les incertitudes) et l’indice boursier S&P 500 évolue désormais sur de nouveaux sommets. Que s’est-il passé exactement, et comment cela est-il possible?

« Les conditions générales et tous ceux qui ont tord »

Comme je l’avais évoqué dans de précédents articles, une chose à toujours garder en tête en bourse (au delà des ratios et indicateurs « bruts » tels que les chiffres du PIB et les taux de chômage) : ce sont les « conditions générales » (c’est à dire le contexte global dans lequel un évènement se produit).

J’étais déjà revenu sur cette idée de l’importance du contexte aux débuts du site dans un article intitulé « comment toujours savoir où placer son argent » (dont voici les grands principes résumés) :

- L’économie est cyclique, et chaque phase du cycle favorise différents types de placements.

- Il n’y a que 4 grandes classes d’actifs (Cash, Actions, Obligations, Actifs physiques).

- L’argent doit toujours se placer quelque part, et circule entre ces 4 classes d’actifs.

- Les conditions générales dictent là où l’argent a le plus de chances de se placer.

- Les investisseurs comparent toujours ces différentes options entre elles.

- Les investisseurs cherchent toujours à maximiser leur rapport risque/rendement.

En gardant ces 6 principes simples en tête, et en ayant une bonne compréhension des forces qui ont tendance à pousser une classe d’actif X ou Y à la hausse, ou à la baisse : vous serez mieux à même de prendre des décisions d’investissement éclairées (et de mettre les chances de votre coté).

Le contexte aujourd’hui

Aujourd’hui (et je l’ai posté à répétition sur le site depuis 2016) : nous sommes dans un environnement de taux d’intérêts faibles, et de faible inflation. Ce qui veut dire que le cash et les obligations ne rapportent pas grand chose (pour ne pas dire rien).

Le contexte global est donc par nature favorable aux actions (tout simplement parce que les investisseurs n’ont guère le choix si ils veulent un peu de rentabilité sur leur argent).

Si les conditions générales favorisent les actions : l’argent peut sortir temporairement durant les périodes de panique, mais ne peut fondamentalement pas rester dehors très longtemps (car les rentabilités comparées sur les autres placements sont trop mauvaises, ce qui induit un « coût d’opportunité » important).

La bourse n’est pas l’économie

Dans mon article intitulé « le problème du timing de marché » (ainsi que dans celui sur les marchés baissiers que j’avais publié en avril), j’étais revenu sur une idée reçue très répandue chez les investisseurs débutants : celle que les marchés boursiers suivent l’économie.

La majorité des gens s’attendent à ce que les bourses montent sur de bons chiffres et baissent sur de mauvais, mais dans les faits, les choses ne sont pas si simples, et l’année 2020 nous l’a encore prouvé.

Les marchés anticipent souvent (beaucoup)

Certains marchés baissiers ont été très courts (1987), d’autres ont été plus longs (le marché de 2000-2002). Tous avaient une chose en commun : les actions ont inscrit leurs plus bas et ont commencé à remonter AVANT que l’économie ne donne des signes d’amélioration.

J’avais évoqué notamment dans cet article le cas du marché baissier majeur des années 1990, durant lequel les actions avaient inscrits leurs plus bas près de 2 ans avant que l’économie américaine ne donne des signes de reprise :

Les chiffres du chômage et de la croissance américaine en 1991 :

Comme vous pouvez le voir ici, le taux de chômage a continué de grimper jusqu’en 1992, avant de chuter pour la première fois en 1993. L’économie n’a pas recommencé à croitre avant 1992.

Voici ce qui s’est passé sur les bourses en parallèle :

Cette fois encore, si vous étiez sortis au beau milieu de la panique (et que vous aviez attendu que « les choses se calment pour acheter ») : vous auriez perdu beaucoup d’argent.

Économie : où en sommes-nous aujourd’hui?

Comme ce fut le cas dans le scenario évoqué dans le point précédent, nous sommes aujourd’hui dans la phase où les chiffres publiés ont été désastreux (mais où cela n’a guère eu d’importance, car tout le monde s’attendait plus ou moins à ce qu’ils se soient) :

Cela peut sembler paradoxal que dans ce contexte, nous ayons des bourses qui ressemblent à ceci :

Cependant cela traduit simplement une chose : les bourses regardent vers le futur et anticipent que le trou d’air économique massif que nous vivons actuellement ne va pas durer.

Qu’elles aient raison ou tord, une chose est certaine : d’ici à ce que des améliorations concrètes se matérialisent dans les chiffres, la majorité des profits se seront déjà évaporés. Cela a toujours été le cas, et sera encore le cas dans le futur.

C’est pour cela que beaucoup d’investisseurs célèbres parlent « d’acheter lorsqu’il y a du sang dans les rues » (le baron de Rothschild ayant d’ailleurs complété cette citation par « même si c’est le votre« ). Cependant comme nous avons pu le voir cette année : ce n’est pas si simple en temps réel.

Conclusion

Malgré le coté « inédit » de la crise du covid, certaines choses ont continué de se passer exactement comme elles l’ont toujours fait.

Les bourses ont fait exactement l’inverse ce qu’attendait la majorité. Tout le monde a plus ou moins surréagit à la situation (dans un sens comme dans l’autre). Les investisseurs qui n’ont pas bougé ont fait mieux que ceux qui essayaient de timer une reprise. Les titres solides et les stratégies défensives ont bien tenu. Et les marchés continuent de rester tournés vers l’avenir.

Bonjour Pierre,

Comme d’habitude, un super article!

Néanmoins, après réflexion je suis un peu perplexe sur la mentalité à avoir sur une crise comme celle que l’on traverse. Bien que je n’ai pas paniqué et que je n’ai rien vendu, j’ai aussi été paralysé dans mon processus d’achat. J’ai quand même acheté quelques actions de sociétés que j’ai considéré comme solides, tout en ayant l’impression de faire une grosse bêtise. Aujourd’hui, ces achats semblent être les meilleurs investissements que j’ai fait (en moyenne +20% à 30% en valeur) mais je ne peux m’empêcher de me dire que j’ai fait une erreur de débutant qui a juste bien tourné. Sans oublier que c’est peut-être encore qu’un cat bounce…

A lire votre article, je ne peux m’empêcher d’être tiraillé entre le fait de savoir que les bourses ne peuvent s’empêcher d’aller mieux à long terme, et le fait d’acheter bas et « d’attraper des couteaux qui tombent ».

Bonjour,

Vous aviez fait un article dans lequel vous disiez que 10% de baisse du marché correspondait a telle opportunité, 20 % a une plus importante etc…

Cela apris tout son sens sur le point bas du 13 mars.

Quelle volatilité ensuite.

Malheureusement j ai été paralysé aussi sachant pertinemment qu il fallait rentrer a nouveau mais j ai cru a une autre baisse comme beaucoup de gens.

Le côté positif c est que je peux dire que j ai vecu mon premier krach et constater ma réaction.

Bonjour Wei et Feniche,

En effet, c’est toute la difficulté des marchés boursiers : les bons points d’entrée nous paraissent souvent évidents à postériori en regardant un graphique boursier, mais en temps réel, il est toujours difficile d’avoir de la visibilité (et les meilleurs points d’entrées historiques ont souvent été lors de moments de fort pessimisme, qui pouvaient être très paralysants pour un investisseur).

Étudier l’histoire des bourses et vivre quelques uns de ces moments « en direct » permet en général de relativiser un peu plus sur ce genre d’évènement (garder en tête les chiffres de ce qui a constitué historiquement des zones de corrections « normales » et des zones d’opportunités maximum peut également aider à raisonner en terme probabilistes plutôt que de trop se laisser gagner par l’ambiance négative générale).

Egalement, avoir un système d’investissement qui soit au maximum automatisé, par exemple en investissant une somme fixe tous les mois, peut permettre d’éviter ou de limiter fortement ce sentiment de paralysie ;

Bien Cordialement

Hello Pierre,

Je t’avoue que pendant cette crise, j’ai été plus agressif que jamais.

Evidemment, avec une boule au ventre et un stress immense.

Je peux dire que ce qui m’a poussé à investir ont été mes innombrables lectures des papes de la bourse ( Linch, Buffet, Livermore,Zweig, …).

Et j’avais une waiting ling des entreprises de valeur que je soihaitais absolument acheter si » un krash » survenait.

Quand j’ai vu Airliquide a moins de 100, LVMH, L’Oreal, Johnsson &Johnsson, ect et meme des entreprises de croissance ( Mastercard, apple, Adobe, Amazon, microsoft, ect) si basses. Je me suis dit que dans un contexte normal, j’aurai pleuré pour les avoir à ce prix là.

J’ai acheté précisément le 23 mars.(Chanceux).

Pourquoi precisement le 23 mars? Car c’est ce jour là où TF1 avait mis a la une un beau graphe baissier.

Je pense honnêtement que j’ai eu

1/ Beaucoup de chance

2/ Qu’avoir lu enormement et suivi ta formation m’a permis de rationaliser et surtout m’a permis de savoir exactement ce que je devais faire.

3/ D’avoir une petite expérience du marché ( 3 ans) a ete utile.

Comme dirait l’art de la guerre :

» Entrainement diffcile , guerre facile « .

Bonjour Mathieu (et merci pour votre retour),

Comme le disait Sénèque : la chance, c’est ce qui se produit quand la préparation rencontre l’opportunité 😉 .

Bravo pour vos achats (dans un contexte qui n’était émotionnellement pas facile) ;

Bien Cordialement