Si vous êtes un lecteur régulier du site, vous savez que j’ai déjà plusieurs fois vanté les mérites de l’investissement à long terme dans des sociétés largement capitalisées qui paient de solides dividendes.

Face à ce style d’investissement, il existe souvent une objection récurrente : pourquoi s’embêter à acheter des actions plutôt que d’acheter simplement un indice boursier (comme le CAC 40 ou le S&P 500) ?

L’investissement passif (c’est-à-dire le fait d’acheter un fonds indiciel plutôt que des actions en direct) est devenu si populaire en bourse au cours de ces dernières années que cela en est presque devenu une forme de religion.

Certains sont mêmes convaincus que des indices comme le CAC ou le S&P 500 sont foncièrement impossibles à battre. Nous allons voir ici pourquoi ce n’est pas le cas, ainsi qu’une méthode simple qui bat les indices depuis des décennies.

Au programme :

- Comment fonctionne un indice boursier

- Un critère simple (et efficace) qui bât les indices depuis des décennies

- Un retour sur les performances des « dividend aristocrats » sur les 10 dernières années

Table of Contents

1/ La simplicité des indices boursiers

Tout d’abord je tiens à ouvrir cet article en précisant que battre un indice boursier n’a généralement rien de simple pour un investisseur particulier qui ne disposerait pas de bonnes connaissances boursières, d’un minimum de capital de départ, et d’un certain niveau de discipline.

Il existe plusieurs raisons à cela, mais la principale réside dans la structure même des marchés actions.

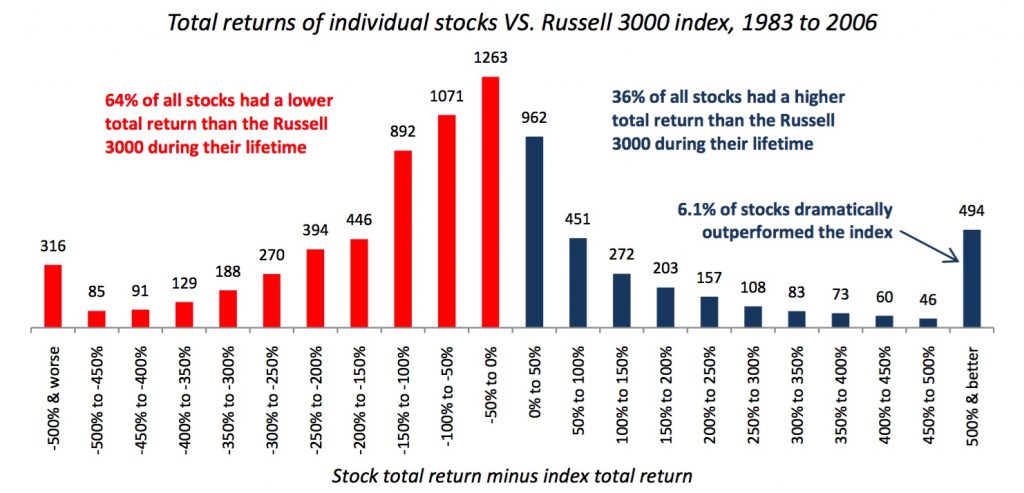

En effet, une petite minorité d’actions (6% des sociétés cotées environ) étant responsable de la majorité des gains des marchés boursiers, si vous ne savez pas exactement ce que vous faites : vous avez toutes les chances de vous retrouver avec des actions médiocres (et de rater les meilleures).

Rater cette petite minorité d’actions exceptionnelles peut être synonyme de rendements désastreux, et de nombreux investisseurs se rangent donc à une conclusion logique : acheter tout simplement l’intégralité du marché.

Ce style d’investissement popularisé par des investisseur comme John Bogle ou encore Warren Buffett (ce qui est un peu contradictoire pour ce dernier, puisqu’il achète lui même des actions en direct) est devenu dominant dans l’industrie.

Et si vous avez très peu de temps à consacrer à l’investissement boursier, et que votre priorité n’est pas forcement de dégager des revenus passifs élevés sur les marchés (dans un monde où l’indice boursier américain paie aujourd’hui moins de 2% de dividendes) : il est difficile de trouver un rapport temps passé/bénéfices récoltés supérieur à une approche totalement passive.

L’idée de cet article n’est donc pas de dénigrer les atouts de l’investissement passif, mais de briser un mythe boursier populaire aujourd’hui : l’idée qu’acheter un indice constitue une forme « ultime » d’investissement, qui serait foncièrement impossible à battre.

2/ Battre un indice simplement avec les dividend aristocrats

Sur le site, je défends régulièrement les mérites d’une stratégie boursière relativement simple basée sur de solides payeurs de dividendes (et attention ici il ne s’agit pas « juste » de sociétés qui paient des dividendes, mais de sociétés qui ont relevé leurs paiements régulièrement depuis X années).

Il s’agit d’un premier filtre que je recommande généralement pour augmenter les chances de réussite en bourse et réduire l’univers d’investissement.

Ces titres sont connus pour être plus défensifs durant les marchés boursiers difficiles, et puisque nous sommes aujourd’hui assez avancés dans le cycle économique, je ne suis pas convaincu qu’acheter les valeurs les plus spéculatives du marché soit la meilleure option pour votre prospérité financière (cela l’est rarement).

Voici les performances de ces bons payeurs de dividendes (souvent surnommés « dividend aristocrats« ) au cours des années passées :

Si vous regardez le graphique ci-dessus : vous noterez qu’en règle générale, les dividend aristocrats ont tendance à particulièrement briller durant les périodes de marchés difficiles comparativement aux indices boursiers classiques (notamment en 2000 à 2002 avec l’explosion de la bulle internet, et en 2008 avec la crise des subprimes). Ce sont donc des valeurs défensives par excellence.

Penchons nous maintenant sur leur performance durant le marché haussier de ces dernières années.

Les dividend aristocrats : des actions pour les bonnes ET les mauvaises périodes

Un investisseur pourrait logiquement s’attendre (puisqu’il y a toujours un prix à payer en finance, et que ces actions sont plutôt défensives et peu volatiles) à ce que ces valeurs performent plutôt moins bien que la moyenne lors d’un marché haussier fort.

Voici donc maintenant la performance des dividend aristocrats durant le marché haussier de ces 10 dernières années :

Comme vous pouvez le voir : ajouter un simple filtre de qualité (en sélectionnant uniquement les « dividend aristocrats ») sur les valeurs de l’indice a permis de retourner des performances supérieures en marché haussier comme en marché baissier, et d’obtenir des rendements ajustés du risque supérieurs dans le temps (sans avoir besoin d’être doctorant en finance).

Et en Europe?

Pour appuyer le fait que ce facteur est internationalement robuste, voici la performance des aristocrates européens au cours de ces dernières années :

Comme vous pouvez le voir ici, la surperformance de ces actions est encore plus marquée.

J’ai pensé que ces graphiques seraient intéressants à présenter aux personnes convaincues qu’obtenir des performances supérieures à un indice en bourse est quelque chose de fondamentalement impossible (ou d’extrêmement difficile).

3/ Quelques nuances

Attention cependant : j’ai déjà parlé précédemment des distorsions que peuvent causer l’utilisation de graphiques de trop long terme.

Si la surperformance des dividend aristocrats est indéniable sur de longues périodes, il n’en va pas nécessairement de même si vous prenez des fenêtres d’investissement plus courtes :

En 2017 par exemple, les marchés américains sont montés de 22% et l’indice « Dividend Aristocrats » s’est retrouvé à la traine pendant la majorité de cette période (c’est souvent le cas durant les envolées boursières très fortes).

C’est à cause de ce genre de périodes que ces méthodes (pourtant éprouvées comme étant gagnantes), sont souvent abandonnées ou sous utilisées.

Quand une action comme Facebook (par exemple) monte de 150%, il peut parfois être difficile de se contenter de modestes actions Air Liquide qui montent de « seulement » 10 ou 12% par an (et sont aussi beaucoup moins risquées volatiles).

C’est généralement durant ce genre de périodes de forte hausse que les investisseurs commencent à abandonner leur stratégie défensive au profit de valeurs plus spéculatives, à faire des erreurs, et paradoxalement à diminuer leurs retours en essayant de les améliorer.

4/ Pourquoi ne pas simplement acheter l’indice « dividend aristocrats » ?

C’est une option (sur les US en tous cas) mais comme nous allons le voir ici, elle n’est pas idéale. Et en ce qui concerne l’Europe, vous aurez besoin de vous retrousser les manches et de faire les choses manuellement, car il n’existe pas de tracker indiciel qui reproduise fidèlement cet indice (du moins à ma connaissance).

En effet, la plupart des fonds qui prétendent répliquer les indices « dividend aristocrats » ont soit des problèmes de méthodologie (c’est le cas des fonds européens), soit des problèmes de frais (c’est le cas des fonds américains) :

Comme vous pouvez le voir ici : depuis sa mise sur le marché en 2014, le fonds indiciel « Proshares Dividend Aristocrats » a performé grosso modo de la même manière que l’indice S&P 500, principalement à cause d’un facteur clé : les frais. Le fonds facture plus que d’autres ETF pour sa gestion, ce qui vient « manger » la surperformance générée.

Un des autres avantages de ne pas passer par des ETFs (de qualité moyenne comme nous avons pu le voir ici), c’est que vous pouvez choisir d’utiliser la liste des dividend aristocrats comme un simple point de départ pour trouver des actions intéressantes (les dividendes n’étant pas le seul facteur ayant permis historiquement de dégager des retours supérieurs).

La valorisation en est un autre par exemple (le style d’investissement de Warren Buffett ainsi que celui de son mentor Benjamin Graham est d’ailleurs centré principalement sur ce critère), et il s’agit d’un facteur totalement ignoré dans la construction de l’indice « dividend aristocrats » original.

En croisant des facteurs éprouvés, vous pouvez construire un portefeuille boursier qui est mieux positionné, mieux équilibré ou simplement moins volatile qu’un indice boursier classique (c’est ce que j’explique plus en détails dans la formation boursière du site).

Et vous pouvez également construire un portefeuille mieux adapté à vos besoins (par exemple en sélectionnant des actions qui ont des rendements plus élevés que la moyenne si les dividendes sont votre objectif, ou une croissance plus rapide si vous êtes plutôt orienté hausse du capital).

Conclusion

Si battre le marché n’est pas forcement facile (ou garanti), comme nous avons pu le voir ici, cela n’est pas quelque chose qui relève de l’impossible pour autant.

Les indices boursiers classiques ne sont qu’une forme assez simpliste de gestion active déguisée. Le CAC 40 n’est qu’un classement des 40 sociétés françaises les plus liquides et largement capitalisées : il n’y a aucun autre critère ou filtre de qualité particulier appliqué en dehors des volumes, et de la quantité de titres en circulation.

Si vous construisez un portefeuille en étant plus sélectif que l’indice sur la qualité de vos sociétés, surperformer n’est certes pas une garantie absolue à court terme (en fonction des conditions de marché et de votre exécution), mais cela met toutes les chances de coté pour dégager des performances de long terme très intéressantes.

Il n’y a pas de « magie » particulière dans un indice boursier. Il s’agit simplement d’un moyen simple d’éviter les erreurs de discipline, le manque de connaissances et l’absence de diversification efficace qui conduisent la majorité des investisseurs à l’échec.

J’espère que vous aurez trouvé des éléments de réflexion intéressants dans cet article, et que vous y voyiez un peu plus clair sur les avantages (et les inconvénients) de chaque style d’investissement.

Bonjour,

Article très intéressant, comme toujours. Que pensez-vous de la chute récente de AbbVie (qui avait fait l’objet d’un de vos articles) suite au rachat d’Allergan ?

Continuez à écrire,

Benjamin

Bonjour Benjamin,

Effectivement Abbvie a réalisé une acquisition inattendue qui a surpris le marché. Malheureusement ce genre d’événement est imprévisible et peut avoir des impacts importants sur les cours à court et moyen terme (comme en témoigne le récent mouvement, d’où l’importance de bien se diversifier).

Impossible de savoir pour le moment si les synergies attendues par cette acquisition vont bel et bien se matérialiser, mais dans l’immédiat l’acquisition soudaine est synonyme de hausse de l’endettement et (sans doute) d’un gros ralentissement de la hausse de dividende future pour payer la dette.

Cela fragilise aussi le balance sheet de la compagnie le temps que celle ci rembourse et que les synergies attendues se mettent en place, donc globalement c’est un mouvement que le marché n’a pas aimé.

Pour conclure, pour le moment cela est synonyme de dividende plus risqués et de fragilisation du balance sheet avec des incertitudes sur l’issue de cette fusion, donc globalement le risque sur la valeur a augmenté tant que nous n’y voyons pas plus clair (ce qui est très probablement une des raisons du sell off).

À long terme, si les synergies attendues par abbvie se mettent en place, ce sera positif et diversifiera le portefeuille de produits de la société (et son cash-flow). Affaire à suivre dans les semaines et les mois qui viennent donc…