Les dernières semaines ont été houleuses en bourse avec la crise du coronavirus : les actions européennes ont été particulièrement touchées, et l’état français a même encouragé les entreprises locales à couper leurs dividendes. Une chose est certaine : cette crise aura mis en avant l’importance d’investir à l’étranger (en particulier aux États-Unis), et de se diversifier.

Comme nous allons le voir plus en détails dans cet article, les marchés actions américains et européens ont en effet été inégalement impactés par cette crise du covid.

Plusieurs entreprises ont même continué d’augmenter significativement leurs paiements de dividendes et ont remarquablement bien tenu, mais comme nous le verrons ici : c’est plutôt du coté des États-Unis que de l’Europe que cela se passe pour le moment.

Au programme (entre autres) :

- La situation des actions françaises aujourd’hui

- Ce qu’est le « Home Country Bias » (et pourquoi vous devez l’éviter)

- 2 actions qui viennent juste de booster leurs dividendes (malgré la crise)

- 5 raisons de détenir des actions américaines (et de ne pas uniquement rester local)

Table of Contents

La France : des temps difficiles (des coupes de dividendes encouragées par l’état)

Nous avons connu des temps particulièrement difficiles cette année en France pour les investisseurs de rendement, avec un état français qui a publiquement enjoint les entreprises locales à couper leurs dividendes par « mesure de solidarité » durant la crise.

Un paradoxe « à la française » que j’avais commenté brièvement sur la page Facebook du site.

En effet, le gouvernement Macron encourageait très vivement jusqu’à il y a encore quelques mois l’investissement dans « l’économie réelle » (et donc les entreprises locales)… pour mieux les enjoindre ensuite à couper leurs dividendes à la première crise venue (pas la meilleure idée pour ce qui est d’encourager les investisseurs à placer leur argent en France si vous voulez mon avis).

Je ne m’étendrai pas plus sur ce point (car ceci n’est pas un blog politique), et dans tous les cas ce genre d’évènement est hors de notre contrôle : tout ce que nous pouvons faire c’est anticiper afin de minimiser leur impact, et proposer des solutions pour y faire face (ce que nous allons faire plus en détails dans la suite de cet article).

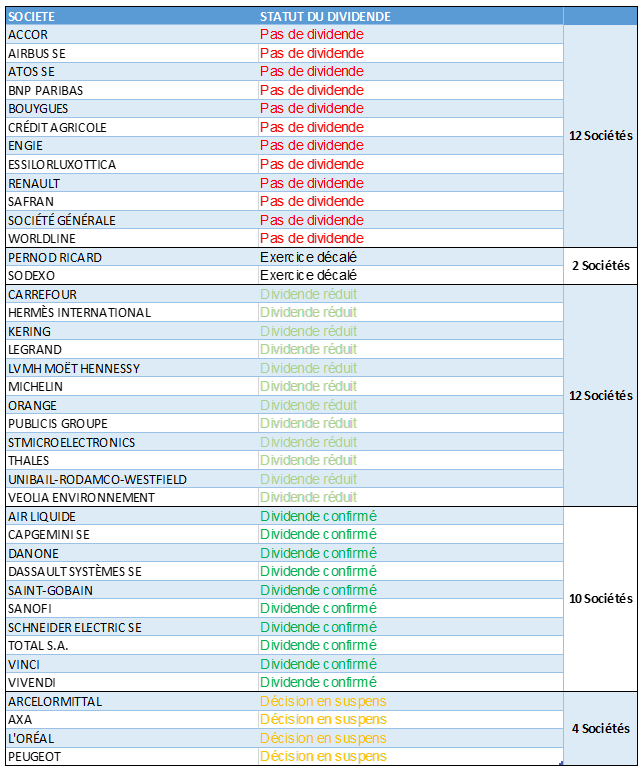

Un panorama des coupes de dividendes des sociétés du CAC 40

Bien entendu (heureusement pour les investisseurs) : toutes les sociétés françaises n’ont pas coupé leurs dividendes. En fait la plupart des titres qui avaient un historique de dividendes solides (telles qu’Air Liquide, Sanofi ou Danone) ont choisi de poursuivre leurs paiements.

L’historique de dividende est en effet un argument commercial solide pour les investisseurs, et plusieurs d’entre elles (disposant du cashflow nécessaire pour effectuer leurs règlements habituels) ont estimé qu’il n’y avait pas de raison de ne pas les payer.

A noter que comme souvent : les banques et les secteurs les plus pro cycliques ont été les premiers à couper (nous avons eu quelques mauvaises surprises cependant avec des titres comme Essilor, Hermès ou LVMH qui étaient pourtant connus pour leurs paiements réguliers).

Devez-vous abandonner les actions françaises aujourd’hui?

Suite a ces évènements, j’ai eu plusieurs réactions (en particulier sur la page Facebook du site) d’investisseurs se demandant où placer leur argent en ce moment, et envisageant d’abandonner totalement l’investissement en actions françaises pour passer entièrement leurs placements aux États-Unis (pays dans lequel l’état faisant pression sur des compagnies pour ne pas payer serait considéré comme une hérésie… puisque la retraite de beaucoup d’américains en dépend).

Il s’agit ici d’un arbitrage a réaliser à la discrétion de chacun bien entendu, néanmoins il faut réaliser que la tragédie qui nous touche aujourd’hui (et qui a impacté plus lourdement les actions européennes) pourrait aussi se produire un jour dans l’autre direction. Nous pouvons imaginer une tragédie touchant exclusivement le continent américain et pas le notre, c’est pourquoi la diversification internationale reste la meilleure option.

De plus, les investisseurs français conservent les avantages fiscaux du plan épargne en actions sur les sociétés dont le siège est situé dans l’union européenne (ce qui reste un atout de taille sur le long terme). Le but de cet article est d’utiliser l’exemple de la situation actuelle pour éviter de tomber dans un des pièges communs de l’investissement en actions : « le home country bias« .

Qu’est-ce que le « home country bias »?

Le « home country bias » (aussi appelé « biais de localité », mais cela sonne moins bien) est une tendance naturelle des investisseurs à privilégier leur propre pays pour leurs investissements. Les investisseurs américains ont plus naturellement tendance à acheter des sociétés américaines, les investisseurs européens les sociétés européennes, etc :

Ce graphique représente la part de titres moyenne de leur propre pays détenue par des investisseurs américains, canadiens, anglais, australiens et japonais comparée à leur pondération dans un indice “mondial” diversifié. Comme vous pouvez le voir : tous les pays privilégient à l’excès leurs actions locales (les anglais étant meilleurs que la moyenne à ce jeu là).

Bien entendu, il existe tout un panel de raisons à cela (la volonté de ne pas investir en monnaie étrangère, les avantages fiscaux donnés aux actions locales, une meilleure connaissance des entreprises de sa zone géographique, etc). Néanmoins ce biais est révélateur d’une certaine irrationalité des investisseurs.

En effet : un investisseur « rationnel » devrait théoriquement investir son argent dans ce qui constitue objectivement les meilleures sociétés (et non sur un critère de localité). Cette approche a été considérée maintes fois comme « optimale » dans la littérature financière, et nous en avons un bon exemple en temps réel aujourd’hui.

États-Unis vs Europe en 2020 : le match

J’ai eu l’idée d’écrire cet article, car j’ai constaté cette année que mon portefeuille d’actions américaines a drastiquement surperformé mon portefeuille d’actions européennes (et également car pour le moment, celui-ci n’a connue aucune coupe de dividende, malgré la situation actuelle).

En fait plusieurs valeurs ont continué de les augmenter significativement malgré le contexte (à l’inverse de beaucoup de sociétés françaises, qui ont malheureusement cédé sous la pression étatique).

Actions américaines vs actions françaises en 2020

Comme vous pouvez le voir ici, le simple fait de détenir des actions américaines (en direct ou sous forme de tracker) aurait limité drastiquement l’impact de la chute de ces derniers mois :

Ce sont les avantages d’une bonne diversification et d’une bonne allocation d’actifs (bien entendu ce sont ici des exemples donnés via une simple comparaison des indices boursiers, mais vous pouvez affiner au cas par cas en ce qui concerne les actions individuelles).

Comme nous allons le voir dans le point suivant : les actions défensives américaines ont également eu tendance à mieux se tenir que les actions européennes (pour le moment).

Des hausses de dividendes concentrées aux États-Unis

Si les meilleures sociétés européennes se sont généralement contentées de maintenir leurs dividendes pour 2020 (ce qui est déjà très bien, compte tenu des circonstances) : les meilleures sociétés américaines ont continué de les augmenter malgré le contexte.

Voici l’exemple de deux des sociétés que j’avais cité dans mon article d’il y a quelques semaines « Coronavirus : Quelles actions acheter? (15 valeurs défensives) » :

Johnson et Johnson a relevé ses dividendes de 6.3 % le mois dernier :

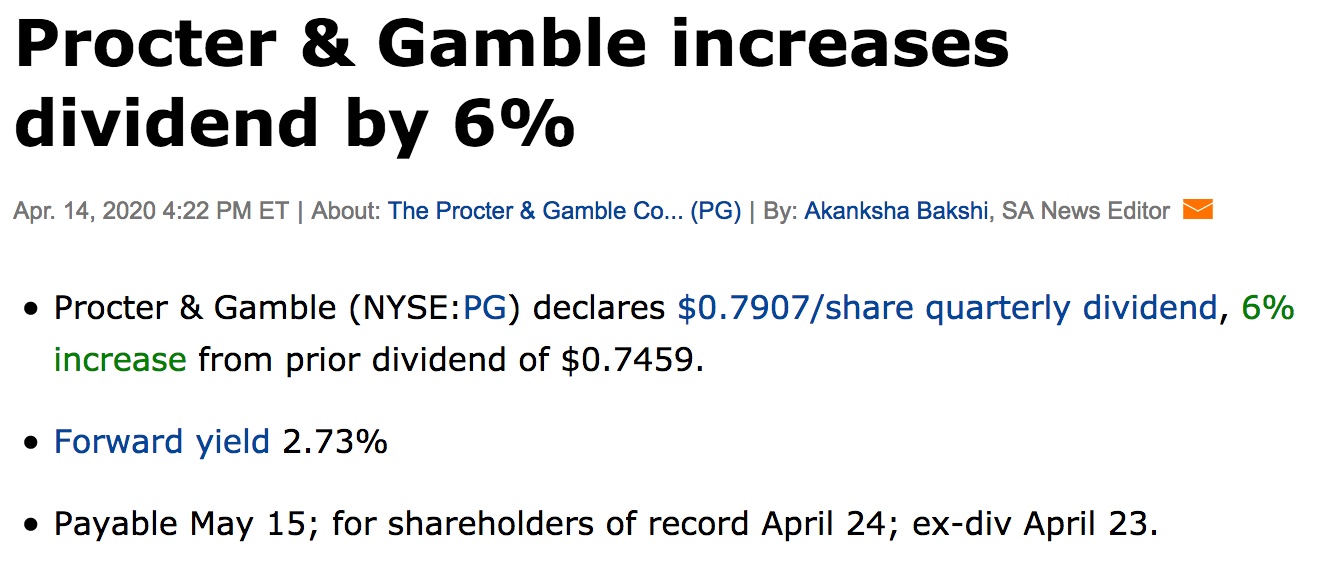

Procter and Gamble a relevé ses dividendes de 6% le mois dernier :

Dans un contexte difficile, ces hausses de dividendes sont bienvenues et sont aussi une preuve de la très grande résilience de ces sociétés en terme de cashflow.

5 arguments en faveur des actions américaines

Si les évènements actuels ne suffisent pas à vous convaincre de vous diversifier géographiquement, voici quelques points solides à considérer pour votre allocation d’actifs :

1/ La taille du marché américain (50% du monde)

Les marchés américains représentent environ 50% de la capitalisation boursière mondiale.

Pour mettre ceci en perspective, la France représenterait plutôt autour de 3% de la capitalisation boursière mondiale (bien entendu ces chiffres sont constamment fluctuants, mais ceci est pour vous donner une idée générale des différences de taille entre ces deux marchés).

En investissant uniquement en actions françaises, vous concentrez donc votre capital sur ce qui est en fait une toute partie du panel d’entreprises à votre disposition.

2/ Le dollar : Monnaie de réserve internationale

Un des obstacles psychologiques à l’investissement en actions américaines, c’est souvent le fait que celles-ci cotent en dollars (ce qui veut dire que si votre monnaie de référence est l’euro, vous subissez en plus des risques liés à la fluctuation des taux de change).

Cependant, le dollar reste à ce jour la monnaie de réserve mondiale numéro 1, du fait de la grande confiance en la solvabilité du gouvernement fédéral américain, et du fait que la majorité des échanges internationaux restent libellés en dollars :

3/ Les taux de croissance de certaines sociétés (difficiles à obtenir en Europe)

Ce n’est pas un secret : les sociétés américaines sont des modèles d’innovation, ce qui se traduit souvent par des performances « explosives » qu’il est souvent plus difficile d’avoir sur nos géants plus matures européens (pensez google, amazon, microsoft, apple… mais pas uniquement) :

Les marchés U.S sont un vivier de compagnies de tous types, alors que comme je l’avais évoqué dans un précédent article, l’indice CAC 40 (par exemple) est plutôt constitué de géants « matures » (Danone est une bonne société, mais elle ne peut mécaniquement pas avoir le taux de croissance de Microsoft par exemple).

Si vous voulez du rendement : il est tout à fait possible de trouver son bonheur en Europe, en revanche si vous voulez des croissances plus explosives, les États-Unis sont plutôt le terrain à privilégier.

4/ Le faux argument de la fiscalité

Si vous faites de l’investissement en trackers indiciels, avoir des réserves quant à la diversification internationale pour des raisons fiscales peut être compréhensible (encore que… comme nous le verrons dans le point suivant. De plus il existe aujourd’hui des trackers américains « PEAbles »).

Si vous investissez dans des actions « en direct », quelle est la meilleure option à votre avis?

- Payer 30% d’impôts sur des titres qui ont grossi de +100%?

- Payer 0% d’impôts sur des titres qui ont grossi de +30%?

En net, le 1er cas vous laisse +70% en poche, et le second « seulement » +30%.

Je sais qu’il existe des maniaques de l’optimisation fiscale, mais il faut toujours garder en tête qu’il vaut mieux payer des impôts sur quelque chose qui rapporte beaucoup d’argent, que ne pas en payer sur quelque chose qui ne rapporte rien.

(N.B : cela est vrai aussi en immobilier sur certains dispositifs « d’optimisation fiscale » que l’on paie ensuite par ailleurs en dépréciation du bien).

5/ La diminution de la volatilité de vos placements

Voici un graphique représentant les périodes de sur et sous performance des actions américaines par rapport par rapport au reste du monde :

Comme vous pouvez le voir ici : sur les 40 années étudiées, les actions américaines ont fait mieux que les actions du reste du monde a peu près la moitié du temps, parfois dans des amplitudes très significatives (ce qui est un bon argument en faveur d’un mix des deux).

Historiquement : détenir des actions américaines a été utile pour compenser les périodes de sous performance des actions européennes et inversement, ce qui vous permettait de « lisser » vos performances globales (comme nous pouvons le constater encore une fois cette année avec l’écart de 10% évoqué plus haut).

Conclusion

J’espère que cet article (et que les évènements actuels) auront su vous convaincre des avantages que vous pouvez avoir à adopter une approche « globale » de l’investissement plutôt qu’à vous limiter à une seule zone géographique (qui peut restreindre vos choix de placements, et déboucher sur une allocation d’actifs sous optimale).

Le Plan Épargne en Actions reste certainement un atout considérable pour l’investisseur en actions européennes, mais l’argument de la fiscalité ne doit pas vous limiter et vous conduire à négliger de potentielles meilleures opportunités sur d’autres marchés.

Si vous souhaitez avoir plus d’informations sur les performances respectives des bourses parisiennes et américaines, n’hésitez pas à relire mon article sur les actions françaises, ainsi que mon article sur les atouts de l’investissement en actions américaines (qui vous présenteront quelques statistiques supplémentaires sur ces deux marchés).

En vous disant a très bientôt pour un prochain article!

Merci pour cet article, en effet l’argument de la fiscalité ne doit pas nous empêcher d’investir sur des ( magnifiques ) sociétés étrangères surtout aux USA.

Pour ma part je suis passé à 70% USA CTO / 30% FR PEA depuis quelques semaines..

A bientôt.

Merci pour cet article de qualité (comme d’habitude).

Effectivement, je pense que c’est une bonne stratégie d’avoir une vision plus « globale » de l’investissement et de ne pas se contenter du PEA.

Pour ma part je suis actuellement à 60 % PEA / 40 % CTO

Merci encore !

Bonjour Pierre,

Très bon article qui remet les pendules à l’heure. En effet, avant cette crise j’était surtout investi en actions Française ( environ 70% de mon portefeuille) via mon PEA pour profiter de la fiscalité avantageuse de cette enveloppe en me disant que il y a à boire et à manger localement donc pas la peine d’investir massivement ailleurs ( même si je détenais déjà quelques bonnes majors américaines). Cette crise ainsi que la coupe massive des dividendes des entreprises françaises m’a fait prendre conscience de la nécessité de ne pas mettre tous mes oeufs dans le même panier géographiquement parlant. D’ailleurs, moi aussi, j’ai constaté de manière flagrante la forte résiliance de mon portefeuille Américain par rapport à l’Européen dont la plupart des actions sont remontés à leurs niveaux d’avant crise voire même plus pour certaines ( ex : Johnson and Johnson) . En octobre mon PEA aura 5 ans, et donc je pourrais retirer/ placer à l’envie. Ca sera une bonne occasion de « l’alleger » un peu afin de mieux répartir mes deniers.

Un bon article sur pourquoi investir aux Etats-unis.

Même avant la crise mon portefeuille boursier était constitué en majorité d’actions américaines.

Ce qui m’a poussé à investir est le versement trimestrielle des dividendes qui est très peu présent parmi les actions françaises!

De mon côté au Canada, je cherche à profiter au maximum des incitatifs fiscaux et des comptes défiscalisés offerts. Je cherche à augmenter ma proportion de titres US mais sans avoir par exemple à payer des taxes sur les dividendes à Oncle Sam. J’essais le plus possible d’acheter des titres américains dans des secteurs peu présent au Canada (technologie et informatique, santé, certains titres de consommation, industrie). J’en suis à 31% d’actions américaines (+4% de mon portefeuille en liquidés US prêtes a être déployées), 8% d’actions du Royaume-Uni et le reste actions canadienne et liquidités en argent canadien.

Un enjeu, c’est que présentement, le taux de change est très mauvais, je paye 1,42$ pour acheter 1$ US. Le risque de change est présent. On est loin de 2009 ou c’était du 1 pour 1.

Merci pour cet article.

Idem pour moi, mon portefeuille US performe mieux, que le marché soit haussier ou baissier. Mais c’est vrai qu’au début ça rassure de se faire la main sur le marché FR uniquement.

Mes portefeuille US et FR sont quasi équivalents en ayant davantage investi sur le marché FR pour le moment. Je vais renforcer la partie US mais sans dépasser 60% pour les valeurs US, car on a de belles sociétés sur le marché parisien aussi 🙂