La semaine dernière, j’ai rédigé un article sur les avertissements de Michael Burry au sujet d’un possible retour de l’inflation en 2021, et comment cela pourrait être selon lui notre futur problème économique majeur. Comment s’en protéger?

C’est ce que nous allons voir un peu plus en détails dans l’article de cette semaine.

Au programme (entre autres) :

- Quelques pistes données par Burry pour se protéger de l’inflation

- Mon avis personnel sur la question

- Les chiffres de l’inflation début 2021

- La meilleure couverture à mon sens dans un environnement inflationniste

Table of Contents

Qu’est-ce que l’inflation?

Je vais juste redonner une définition rapide ici en guise de rappel, puisque j’en ai déjà parlé la semaine dernière, mais l’inflation est une hausse du niveau général des prix (générée par une dévaluation de la monnaie).

Si vous êtes un lecteur régulier du site, vous avez surement déjà en tête quelques idées de placements permettant de se protéger de l’inflation (j’en ai parlé extensivement dans de précédents articles).

Dans la suite nous développerons un peu plus ce point, mais tout d’abord commençons par voir quels ont été les conseils de Michael Burry suite à ses avertissements inflationnistes de ces dernières semaines.

Comment se protéger de l’inflation (selon Michael Burry)?

Burry aime bien partager son point de vue, mais donne assez peu de recommandations directes (d’une part car il n’a rien à y gagner, et d’autre part car il préfère en général laisser son audience réfléchir). Cependant il a partagé quelques pistes sur son Twitter :

« Historiquement, ce graphique montre plusieurs bons endroits où être durant une période d’inflation. En cas d’hyperinflation moderne, les meilleurs actifs pourraient être différents. Au Venezuela, en Argentine ou au Zimbabwe, même les terrains n’étaient pas à l’abri des confiscations ou de taxations punitives. » M.B.

Rien ne très neuf pour vous dans ce graphique si vous êtes un habitué du site : les meilleurs endroits où être durant une période de forte inflation sont donc les actifs dits « réels » (matières premières, métaux précieux, et immobilier en tête de liste).

Suite à cela une question récurrente a été posée sur son Twitter : que penser du Bitcoin?

Le Bitcoin est-t-il une solution?

Quand on y pense, le Bitcoin et les cryptomonnaies sont des actifs qui ont initialement été créés en partie pour pallier à ce genre de problème : une monnaie dont la quantité est fixe, et qui n’est pas victime des excès de planche à billet des gouvernements. N’est-ce pas?

Et bien selon Burry, le Bitcoin n’est pas une solution viable.

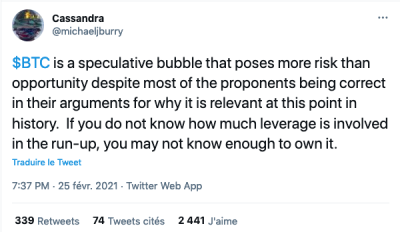

« Le Bitcoin est une bulle spéculative qui pose plus de risque que d’opportunité, malgré le fait que ses partisans aient raison dans leur argumentaire en faveur de son utilité a ce stade de l’histoire. Si vous ne savez pas combien de levier est impliqué dans la hausse récente, vous n’en savez probablement pas assez pour en détenir. » M.B.

Un autre argument fort de Burry (auquel j’adhère personnellement) est qu’il est naïf de penser que les gouvernements laisseraient le Bitcoin (ou n’importe quelle autre cryptomonnaie) devenir une vraie menace pour eux sans réagir.

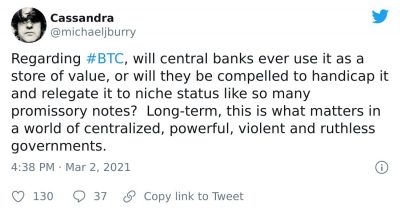

« Concernant le Bitcoin, les banques centrales l’utiliseront-elles un jour comme réserve de valeur, ou auront-elles plutôt intérêt à l’handicaper et à le reléguer à un statut de niche? A long terme, c’est ce qui compte dans un monde de gouvernements puissants, violents, et impitoyables. » M.B

Il est facile pour un gouvernement de faire passer des lois interdisant ou limitant les prises de positions sur un actif qui les dérange, jusqu’à le rendre inutilisable (un moyen simple serait par exemple d’interdire ou de limiter la convertibilité des cryptomonnaies en euros ou en dollars).

L’argument de Burry ici est que les gouvernements laissent les cryptomonnaies tranquilles tant qu’elles ont un statut de niche, mais qu’il ne faudrait pas trop se faire d’illusions si celles-ci devaient vraiment devenir une menace (pour rappel, le gouvernement américain a déjà rendu la détention d’or physique illégale pendant une période, donc rien n’est impossible).

Pour Mike Burry, la solution contre l’inflation est donc en priorité des actifs physiques difficilement confiscables (ou le moins possible à la merci des caprices des gouvernements).

Que penser des actions dans tout cela?

Comme évoqué dans les points précédents : en période d’inflation, détenir tous types d’actifs (en dehors des obligations) est basiquement mieux que détenir du cash.

Burry n’a donné aucun conseil direct sur son twitter si ce n’est celui-ci (qui est aussi à mon sens la preuve qu’il est important de ne pas appliquer les conseils des autres de manière trop littérale).

Son prochain conseil est à mon sens dangereux (bien que non dénué de sens économique) :

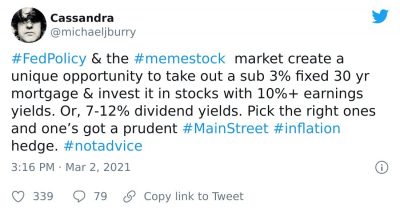

« Les politiques de la FED et l’enthousiasme pour les « meme stocks » créent une opportunité unique d’emprunter à moins de 3% sur 30 ans et d’investir dans des valeurs capables de générer des rendements >10%. Ou qui paient 7 à 12% de dividendes. Choisissez les bonnes, et vous avez une couverture prudente contre l’inflation. #pasunconseil » M.B.

Quelle est la logique économique?

Si l’argent se dévalue rapidement : votre meilleure option est d’emprunter à taux fixe (car la valeur de vos remboursements est fixe en valeur nominale, mais de plus en plus faible en valeur réelle, puisque la valeur de la monnaie se déprécie).

Et si vous pouvez replacer cet argent sur des valeurs qui augmentent plus vite que l’inflation : vous profitez doublement de cet effet, puisque vos rendements sont toujours plus grands, et vos mensualités à rembourser toujours plus faibles.

Cela fait partie de ces Tweets pour lesquels je ne saurai vous dire si Burry est ironique ou non. Tout le monde vous dira qu’emprunter de l’argent pour acheter des actions est une idée stupide (du moins Buffett et Munger vous le diront, ce qui est un argument suffisant).

Cependant Burry est aussi connu pour ses prises de positions excessives lorsqu’il a confiance en sa thèse d’investissement (en 2008, son fonds a failli sauter du fait de sa surexposition, et il a été poursuivi par plusieurs de ses clients pour ses prises de risques jugées trop élevées).

Maintenant que nous avons vu quel était le positionnement de Burry (qui reste un peu flou sur certains points), je vous propose mon avis personnel sur la question (afin d’apporter quelques éclaircissements).

Qu’est-ce que je fais personnellement?

Je risque de vous décevoir ici, car la réponse à cette question est « pas grand chose » (ou plutôt « comme d’habitude« ).

Pour que vous compreniez mieux pourquoi, il faut revenir brièvement sur quelques un des principes de base de ma philosophie d’investissement.

Une méthode pour gérer l’incertitude

Si vous avez lu mon article de la semaine dernière ainsi que celui-ci, vous avez sans doute senti votre cerveau monter dans les tours en essayant de comprendre les thèses monétaristes de Burry, de Friedman, et en essayant de conjecturer ce qui va ou ne va pas arriver durant les prochains mois/années.

Personnellement, cela fait plus de 10 ans que j’investis maintenant et j’ai vu les plus brillantes et les plus logiques des thèses d’investissement échouer misérablement (je parle de tout cela un peu plus en détails dans mon article sur les « prévisions boursières« ).

Et je me suis aussi rapidement rendu compte d’une chose : si vous suivez toutes les théories et toutes les thèses d’investissement publiées chaque jour : vous allez rapidement devenir fou (ou complétement paralysé dans votre processus d’investissement).

Alors, comment faire pour gérer toute cette incertitude?

1/ Gagner sans prévoir : la force des portefeuilles permanents

Si vous me lisez depuis quelques temps, vous connaissez déjà ces approches. Vous les appliquez peut être même déjà.

L’idée générale derrière un portefeuille permanent (il en existe plusieurs modèles), c’est d’avoir un portefeuille d’actifs qui soit capable de performer à travers tous types d’environnements économiques.

Inflation/déflation/croissance/récession : votre portefeuille est déjà équipé pour faire face à tout cela, vous n’avez donc rien besoin d’anticiper.

L’avantage, c’est que cela vous soulage d’une énorme surcharge cognitive (plus besoin de vous user le cerveau avec des thèses monétaristes : équilibrez votre portefeuille une fois par an, puis oubliez le).

Cependant, il est vrai que pour beaucoup (cela peut sembler contre intuitif) mais ne rien faire est difficile. J’ai parlé dans un article précédent des dangers de la spéculation… mais aussi des difficultés à y résister!

Par exemple ici : en cas d’anticipation d’inflation, un investisseur sera tenté de réduire les parties en cash/obligations (qui dans ce type d’environnement, devraient performer moins bien que le reste)… le problème devient alors, quand les réintroduire? On tombe alors facilement dans le timing de marché (qui le plus souvent, ne fonctionne pas bien).

Comment faire si vous souhaitez avoir un style de gestion un peu plus actif? Voyons cela dans le point suivant avec une méthode simple, empruntée à un spéculateur célèbre.

2/ Ne bougez pas sans avoir une confirmation du marché

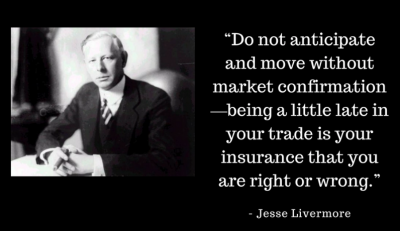

Personnellement quand je me retrouve face à une thèse d’investissement qui me semble cohérente, j’utilise une méthode simple inspirée par Jesse Livermore dans « mémoires d’un spéculateur » (rien de nouveau donc puisque le livre date des années 1930).

J’attends toujours que les marchés confirment la thèse d’investissement.

« N’anticipez pas et ne bougez pas sans avoir une confirmation du marché. Être un peu en retard sur un trade est une assurance supplémentaire que vous avez raison… ou tord. » Jesse Livermore

Tant que rien ne se matérialise dans le présent : une théorie reste une théorie. Si l’explication est cohérente, et que ses effets commencent à se faire sentir concrètement, alors seulement nous tenons peut être quelque chose d’intéressant.

Ne soyez pas ce genre d’investisseur qui se perd à l’infini dans des hypothèses d’hypothèses, gardez en tête vos idées, mais restez fermement ancré dans ce que vous voyez en face de vous (car tout le monde peut se tromper.)

Livermore avait une autre citation célèbre « The big money lies in the big swings » (le gros argent est dans les gros mouvements). Prenez les actions, le bitcoin ou l’immobilier ces dernières années : vous auriez eu 50 opportunités de gagner de l’argent. Vous n’aviez pas besoin de rentrer « exactement » au bon moment.

Car lorsque de grosses forces économiques se mettent en mouvement : cela se fait rarement en 2 jours, et le mouvement dure rarement quelques semaines. Pensez à l’économie comme à un paquebot : il tourne lentement, mais une fois lancé, s’arrête difficilement.

En poursuivant sur cette idée de rester ancré dans le présent (afin d’éviter de trop s’égarer) : que nous disent les chiffres de l’inflation aujourd’hui?

Les chiffres de l’inflation début 2021

Depuis la semaine dernière, les États-Unis ont publié leurs chiffres de l’inflation, qui ont été de… 1.7%.

En fait, pour le moment, les derniers chiffres sont tout à fait normaux, et ce qui a surtout augmenté, ce sont surtout les anticipations d’inflation. Voyez plutôt où nous en sommes :

Et qu’en est-il donc d’un autre baromètre : le prix des métaux précieux?

Pas de rallye sur l’or ou l’argent pour le moment sur les 6 derniers mois (au contraire, les métaux seraient plutôt en correction).

Je pourrais ici vous passer en revue de nombreux indicateurs, mais les conclusions restent les mêmes pour le moment : pas d’inflation en vue. Il se pourrait que tout cela change brusquement (comme l’évoquait Burry), mais pour éviter de spéculer sur des scénarios qui n’arrivent jamais, suivez la sagesse de Livermore : attendez confirmation.

Enfin pour terminer cet article, je vais conclure sur quelques remarques personnelles sur ce qui constitue selon moi une des meilleures protections contre l’inflation (à moindre risque).

La meilleure protection contre l’inflation? (selon moi)

Vous vous souvenez lorsque Burry parlait d’emprunter à taux fixe pour acheter des actions? Il existe une autre manière d’emprunter à taux fixe pour acheter des actifs rentables. De manière beaucoup plus sûre, et qui bénéficieront beaucoup mieux d’un contexte inflationniste que les actions.

Vous l’avez peut être déjà deviné : il s’agit de l’immobilier (de préférence : financé à crédit).

En cas d’inflation, la valeur réelle des remboursements que vous effectuez à taux fixe à votre banque diminue tous les mois, alors que les loyers quant à eux augmentent (car ils sont sont indexés sur l’inflation). Également, comme vos appartements sont des actifs physiques disponibles en quantité limitée : leur valeur s’apprécie.

C’est de cette manière que je suis positionné personnellement, et c’est pour cela que l’inflation ne m’inquiète pas trop (je possède plusieurs appartements, et n’étant malheureusement pas riche de naissance, ils sont financés majoritairement à crédit).

Le seul argument en défaveur de l’immobilier c’est qu’il est déjà assez cher aujourd’hui dans beaucoup d’endroits (ceci dit, je parle d’immobilier dans mes articles annuels « ou investir » depuis les origines du site il y a plus de 5 ans, alors que faisiez vous? :-P. Si la partie technique est un obstacle, il y a même une formation!).

L’avantage de l’immobilier physique financé à crédit, c’est que même si il n’y a pas d’inflation galopante, vous finissez toujours propriétaire à la fin, et vous encaissez des loyers, ce qui n’est, somme toute pas si mal (notez aussi que l’immobilier est dans le top des actifs du graphique de Burry).

La combinaison de dette à taux fixe (dont les remboursement diminuent en valeur réelle) + loyers et prix qui augmentent est proche de la couverture parfaite pour un particulier (sans prendre de risques excessifs, si vous gérez bien votre effet levier et votre emplacement).

Une alternative possible

Je sais que beaucoup de gens n’aiment pas l’idée de devoir gérer de la pierre « en direct » (ou l’idée d’avoir des locataires). Pour eux il y a une alternative possible.

Cette alternative, ce sont les SCPI (ou Sociétés civiles de placement en immobilier). Ce sont parmi les seuls placements pour lesquels une banque vous prêtera à taux fixe. Elle ne vous prêtera pas pour acheter des actions (à moins de ruser), mais elle vous prêtera pour acheter des SCPI (c’est un truc à savoir, en cas de besoin).

Comme l’immobilier physique (et pas comme les métaux) : les SCPI ont l’avantage de payer un loyer. Personnellement, je préfère le physique car on peut jouer sur plusieurs facteurs, et que le physique est (justement) physique. On paie aussi bien moins de taxes (si le projet est bien réalisé) et en cas de problème : on peut toujours loger dedans.

Conclusion

Si vous souhaitez avoir un rappel de comment le contexte économique impacte chaque classe d’actifs, n’hésitez pas à relire en complément mon article sur le portefeuille permanent.

Dans tous les cas, gardez les idées de Burry en tête et si vous commencez à voir les prix galoper, vous pourrez rapidement vous positionner. Dans l’intervalle, pensez aussi à celles de Livermore : attendez confirmation.

La seule chose qui changera de mon coté, c’est que je surveillerai particulièrement le cours des matières premières et des métaux précieux en 2021 (qui sont en dehors de mon portefeuille depuis des années maintenant pour des raisons expliquées dans mon article « faut-il investir dans l’or?« ), mais qui pourraient le réintégrer si nécessaire.

J’espère que vous y voyez un peu plus clair sur mes positions, ainsi que sur celles de Burry, et que vous aurez trouvé des choses utiles dans cet article!

Ça toujours été un vrai bonheur de te lire.

<>

bonjour , je suis nouveau : très intéressant

mais le problème aucune banque ne prete de l’argent à crédit sur la scpi

que je veux acheter ( pas n’importe laquelle ) , donc …